국내유일 ACL 증착장비 및 GPE(Dry Cleaning) 국산화 기업인 반도체 장비 관련 종목 테스에 대한 정보 공유입니다.

기업 개요

Profile

| 회 사 명 | (주)테스 |

| 설 립 일 | 2002.09.19 |

| 대표 이사 | 주숭일, 이재호 (각자 대표이사) |

| 임직원 수 | 344명(2020.09) |

| 주소 | 경기도 용인시 처인구 양지면 중부대로 2374-36 |

| 매출액 | 1784억(2019.12) |

| 주요 품목 | 반도체, 디스플레이 장비 |

| 홈페이지 | www.hites.co.kr |

기업 개요

당사는 2002년 반도체 제조에 필요한 전공정 장비를 생산하는 사업을 목적으로 설립된 기업입니다. 2005년 반도체 제조의 핵심 공정인 증착 공정에 사용되는 PECVD를 개발하면서 사업의 기반을 다지기 시작했고, 이후 나노 반도체 원천기술 및 신재생에너지 분야의 태양전지용 증착 장비를 수주하면서 사업 영역을 확대해 나갔습니다. 현재는 Hard Mask인 ACL과 반사방지막 ARC 증착 장비 및 Cleaning 장비를 주력으로 사업을 영위하고 있어 향후 성장 분야인 NAND Flash에 대한 성장 기대감이 큰 업체입니다.

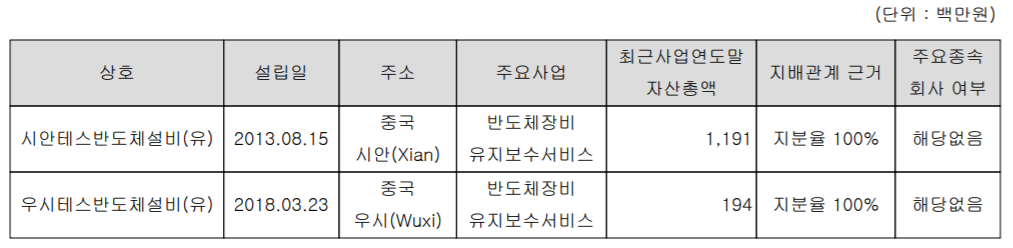

당사의 종속회사로는 중국 시안과 우시에 각각 1개사가 연결 대상으로 있습니다.

지역을 보면 국내 반도체 대표기업인 삼성전자와 SK하이닉스에 납품된 장비의 유지보수를 담당하는 것으로 보입니다.

주요 연혁

| 날짜 | 내용 |

| 2018.12 | 대한민국 기술대상 대통령상 수상 (3D NAND 공정용 하드마스크 증착 재료 및 증착장비 개발) |

| 2014.10 | SK하이닉스 '우수협력사' |

| 2013.12 | Oxide Dry Cleaning 장비 세계일류상품 선정(산업통상자원부) |

| 2012..04 | 반도체 하이브리드 GPE(Gas Phase Etcher) 장비 양산 |

| 2010.04 | HF Dry Etcher(CUBIC300) 양산 |

| 2010.03 | 하이브리드 태양전지용 증착장비 개발 |

| 2009.06 | CIGS 태양전지용 증착장비 수주 (KETI) |

| 2008.12 | 선도형 기술개발 장비 선정 (박막 태양전지용 스퍼터링 장비) |

| 2008.08 | 국책과제 '신재생에너지 기술개발 사업' 참여업체 선정 (개발과제: 대면적 실리콘 박막 태양전지용 PECVD) |

| 2007.12 | 나노반도체 원천기술 상용화 사업 참여기업 선정 |

| 2007.03 | TELIA 300(PECVD System), SEMI S2-0703 인증획득 (SGS Korea) |

| 2005.04 | 300mm PECVD(반도체용) 개발 |

| 2004.09 | 삼성전자 협력업체 인증 |

| 2002.09 | 회사 설립 |

주요 제품 및 현황

당사의 주요 제품군은 반도체 제조용 전공정 장비 중 핵심공정인 증착 장비, 디스플레이용 장비 및 Opto Electronics 분야로 구성되어 있습니다. 이중 반도체 장비 관련 매출이 전체의 90% 이상을 차지하고 있습니다.

반도체(Semiconductor) 부문

PECVD (Plasma-Enhanced Chemical Vapor Deposition, 플라즈마 강화 화학 기상 증착)

당사의 대표 제품인 PECVD는 3D NAND 공정용 하드마스크 증착 재료 및 증착장비로써, 2018년 대한민국 기술대상 대통령상을 받은 제품입니다. 당사의 PECVD는 ACL(Amorphous Carbon Layer) 장비와 ARC(Anti Reflection Coating) 장비를 생산합니다. ARC의 경우는 기존의 하드마스크(Hard Mask)를 대체하는 새로운 ACL 하드마스크를 증착하며, ARC는 무반사 코팅막을 증착합니다.

그동안 ACL은 AMAT가, ARC는 램리서치(Lam Research) 가 독점적인 위치를 확보하고 있었으나, 테스가 국산화에 성공하면서 삼성전자, SK하이닉스에 공급을 시작했고 현재 국내 시장의 점유율은 50% 정도를 당사가 차지하고 있습니다.

Dry Cleaning - CUMAX Series

건식 식각 장비의 경우 당사는 지난 2009년 최초로 국산화에 성공하면서 기존의 일본 기업(도쿄일렉트론)이 독점하던 시장에 진입했고, 이후 꾸준한 수주를 이어가고 있습니다.

Single LPCVD

LPCVD는 일반적으로 저압에서 공정이 이루어지는 장비로써, 순도, 균일성, 스텝 커버리지(Step Coverage) 등의 장점이 있습니다. 주로 HTO(High Temperature Oxide, 고온 산화물) 또는 폴리실리콘 등의 증착에 사용되는 장비입니다.

Step Coverage: 평평한 부분에 박막이 입혀진 정도에 대하여 경사진 부분에 박막이 입혀진 정도의 비율

디스플레이 & OLED - Pathfinder series

당사의 Pathfinder 장비는 OLED의 핵심공정인 봉지공정(Encapsulation)에 사용되는 장비로 특히 박막 봉지(TFE, Thin Film Encapsulation)용 대면적 PECVD 장비도 개발하여 공급하고 있습니다. 당사의 주력 제품인 PECVD는 이처럼 반도체외에 디스플레이 OLED 분야에도 폭넓게 응용할 수 있다는 장점이 있습니다.

주요 제품 매출 추이

당사의 매출 구조를 보먄 장비류가 78%, 기타 유지보수를 위한 부품 및 서비스기 22%를 차지하고 있습니다. 하지만 장비 매출의 90% 이상이 반도체용 장비가 차지하고 있습니다.

수주 상황

2020년 3분기말 현재 당사의 수주잔고는 287억 원입니다.

2020년 4분기 까지 공시 기준 새로운 수주 금액은 SK하이닉스향 236.5억 원, 삼성전자향 99억 원으로 총 335.5억 원가량의 신규 수주가 발생했습니다.

신규(예정) 사업

당사의 원천기술인 반도체용 증착 장비 기술을 토대로 OLED 및 LED 공정용 장비 개발에도 지속적인 연구개발을 하고 있습니다. 또한 기존 Dry Cleaning 외의 ACL을 제거할 수 있는 식각 공정용 장비의 개발도 지속되고 있습니다.

재무 정보

손익계산서

당사의 2020년 3분기 실적입니다. 누적 기준 매출액은 1914.5억 원으로 전년 동기 대비 41.2% 증가했고 영업이익은 302% 증가했습니다. 삼성전자 시안 2라인 NAND 투자 및 SK하이닉스 우시의 DRAM 장비 공급에 따른 호실적을 기록했습니다.

주요 투자 지표

영업이익률의 경우 반도체 경기가 안좋았던 2019년을 지나면서 점차 회복되는 모습이고, 부채비율도 건강한 모습입니다. CAPEX 도 전방업체의 투자에 따른 증가가 보입니다.

컨센서스

컨센서스 데이터를 보면 2020년 매출은 2,288억 원을 기록하면서 전년 대비 28.3% 증가하고, 영업이익은 334억 원을 추정하면서 전년 대비 3배 가까운 이익을 예상했습니다.

2021년 매출 추정치는 2,918억 원으로 전년 대비 27.5% 증가, 영업이익 578억 원으로 73% 증가하는 것으로 나타났습니다. 호실적에 따른 기본적 투자지표인 PER 11.7배, PBR 2.0 등 투자 적합성을 보이는 종목입니다.

오늘 국내 시장은 전반적으로 코스피 3000 시대를 앞두고 조정을 보이면서, 반도체 관련 주들도 대부분 비슷한 양상을 보였습니다. 외국인 보유 비율은 8.74% 이고, 수급에서는 최근 기관과 외국인의 매도세가 강한 반면 개인은 백만 주 넘게 순매수하고 있습니다.

오늘 3.59% 내리면서 비교적 하락폭이 컸습니다. 차트상 아직 방향성은 뚜렷하지 않지만 5일선을 잘 타고 가는 모습입니다. 그동안 증시가 가파르게 올라왔기 때문에 상당폭의 조정은 예상해야 할 시기 같아서 반도체 장비 관련주들은 좀 더 관망하면서 조정 시 소액 매수하는 방법을 취할 예정입니다.

지적 재산권

당사는 2020년 3분기 기준 182 건의 국내외 등록 특허를 확보하고 있으며, 448 건의 특허를 출원 중에 있습니다.

주식 전망 및 투자 전략

투자포인트

삼성전자 중국 시안, 평택 P2 라인 설비 투자, SK하이닉스 M16 라인 투자 (2021년 50% 이상 증가 예상)

NAND Flash의 고단화 (92 > 128 > 176단)에 대한 수혜 (25% 이상 매출 확대 예상)

반도체 공정 미세화에 따른 필수 장비인 당사의 ACL 하드마스크 수요 증가 예상

GPE Dry Cleaning 장비 고객사 파운드리 양산에 적용 시작

국내 유일의 ACL 증착 장비 공급사

투자시 고려사항

당사 매출의 90% 이상이 반도체 제조용 장비에 편중되어 있어 전방업체의 업황에 따른 매출 안정성이 떨어질 수 있습니다. 또한 삼성전자, SK하이닉스로 국한되어 있는 고객사 다변화도 당사의 지속적인 성장을 위한 주요 과제일 것입니다.

참고 자료

오늘도 이 글을 읽으시는 모든 분들의 성공투자를 기원합니다.

*** 본 내용은 투자에 대한 참고자료로서 투자에 대한 최종적인 책임은 투자자 본인에게 있습니다 ***

'기업 분석 및 전망' 카테고리의 다른 글

| 기업 분석 및 주가 전망 - 테크윙 (089030) (0) | 2021.01.07 |

|---|---|

| 기업 분석 및 주가 전망 - 에이피티씨 (089970) (0) | 2021.01.07 |

| 기업 분석 및 주가 전망 - 유니테스트 (086390) (0) | 2021.01.06 |

| 기업 분석 및 주가 전망 - 유진테크 (084370) (0) | 2021.01.05 |

| 기업 분석 및 주가 전망 - 피에스케이 (319660) (0) | 2021.01.05 |

댓글