원천 기술을 통한 AMOLED 식각 장비의 강자, 아이씨디의

기업 분석과 적정 주가 전망

기업 개요

Profile

| 회 사 명 | (주)아이씨디 |

| 설 립 일 | 2000.02.26 |

| 대표 이사 | 이승호 |

| 임직원 수 | 270명(2020.09) |

| 주소 | 경기도 안성시 대덕면 만세로 274 |

| 매출액 | 1,216억 463만(2019.12) |

| 주요 품목 | 반도체 및 디스플레이 제조용 장비, 부품 |

| 홈페이지 | www.icd.co.kr |

기업 개요

당사는 2000년 2월 반도체 및 디스플레이 공정용 장비의 제조를 목적으로 설립된 기업입니다. 회사 설립 이듬해인 2001년 국내 최초로 TFT-LCD용 Dry Etcher를 개발하였고, 이후 평판디스플레이 식각 및 증착 공정에 사용되는 장비를 개발 공급하면서 성장했습니다. 최근에는 반도체 공정용 플라즈마 장치를 생산하는 인투코어테크놀로지 및 의료 관련 제조업을 영위하는 플라리트에 지분 투자를 하면서 당사의 사업 목적에도 추가하는 등 사업 다변화도 모색하고 있습니다. 종속회사로는 2018년 6월 단순 물적 분할로 인해 설립된 아이씨디머트리얼즈가 있으며, 디스플레이 정전척 등 디스플레이 공정용 핵심부품 생산하는 기업입니다.

주요 연혁

| 날짜 | 내용 |

| 2020.08 | 사업 목적 추가(의료용 물질, 화학제품 물질 제조) |

| 2019.09 | 플라리트 지분 투자(190백만원) |

| 2019.05 | 중국 현지사무소 설립 변경(우한ICD광전유한공사) |

| 2018.06 | 회사 분할(단순 물적 분할) (주)아이씨디: (주)아이씨디머트리얼즈 |

| 2018.02 | 플라리트 지분 투자(750백만원) |

| 2016.03 | 인투코어테크놀로지 지분 투자(150백만원) |

| 2015.01 | 중국 현지법인 설립 (우한ICD광전유한공사) |

| 2013.04 | World Class 300 선정 |

| 2011.12 | 해외사무소(싱가폴)설치 인가, 등록(싱가폴 정부) |

| 2011.12 | 중기청, 삼성모바일디스플레이(주) 공동결성 R&D 협력펀드 수여 |

| 2011.08 | 코스닥 상장 |

| 2010.03 | TFT-LCD 제조용 8세대 Dry Etcher 납품 (국내) |

| 2010.01 | AM-OLED 제조용 4.5G HDP Etcher 납품 (국내) |

| 2008.03 | 국내 최초 TFT-LCD용 Dry Etcher 첫 수출(중국) |

| 2007.03 | 국내 최초 TFT-LCD용 Metal Dry Etcher 납품 (국내) |

| 2006.03 | 국내 최초 AMOLED용 HDP Etcher 납품 (국내) |

| 2005.04 | 해외사무소(대만)설립 인가, 등록(대만정부) |

| 2002.09 | 국내 최초 AMOLED 용 HDP Asher 납품 (국내) |

| 2002.03 | 국내 최초 Plasma PIRework Asher 첫 수출 (대만) |

| 2001.12 | 국내 최초 AMOLED 및 LTPS용 HDP Etcher 독자 개발 |

| 2001.01 | TFTLCD용 Dry Etcher(E800) 독자 개발 |

| 2000.02 | 법인 설립 |

주요 사업 부문 및 현황

당사의 주요 사업 부문은 평판 디스플레이 제조 공정에 필요한 장비 및 종속회사가 영위하는 디스플레이 제조용 부품 사업 부문으로 구분됩니다.

장비 사업 분야

디스플레이 제조용 장비에는 AMOLED 공정에 사용되는 HDP Etcher, Dry Etcher(Oxide), Plasma Treatment System, Evaporator 등이 있으며, TFT-LCD 공정용 장비에는 Dry Etcher, Plasma Asher 등을 제조 공급하고 있습니다. 특히 당사는 Plasma 발생 기술, 진공(Vacuum) 제어 기술, 정전척(ESC) 기술 등 독자적인 기술 개발을 기반으로 개발되어 국내 및 해외 유수의 디스플레이 제조업체에 공급하고 있습니다.

HDP(High Density Plasma) Etcher

Dry Etcher(Oxide)

Plasma Treatment System

Evaporator

Dry Etcher

Plasma Asher

부품 사업 분야

ESC (Electrostatic Chuck)

정전기의 힘을 이용하여 유리기판 등 대상 물질을 고정하는 역할을 합니다.

HVDC

EPD

3D Glass forming system

표면 처리

당사의 부품 사업에는 제조용 장비에 사용되는 핵심 부품인 ESC(정전척) 등 해외의존도가 높은 부품을 국산화하여 공급하고 있습니다.

주요 제품 현황

주요 제품 별 매출 구성

지난 2020년 3분기 당사의 제품 별 매출을 보면 AMOLED 공정에 적용되는 HDP Etcher가 1,583억 원으로 전체 매출의 65.45%를 차지하고 있으며, Asher 및 증착장비가 670억 원으로 27.72%의 비중을 보이고 있습니다. TFT-LCD 중심의 디스플레이 산업이 점차 AMOLED의 성장으로 인해 축소됨에 따라 당사의 LCD 제조용 장비의 매출도 변화가 생기고 있습니다. HDP Etcher는 세계 유일의 AM-OLED 양산업체인 삼성디스플레이의 제조 라인에 납품되고 있습니다.

생산 능력 및 생산 실적/가동률

주력 제품인 HDP Etcher의 가동률은 2년 만에 회복된 모습으로, 60.87%를 기록했습니다.

신규(예정) 사업

진공(Vacuum) 기술 및 Plasma 기술 기반의 증착 장비 사업 - AMOLED, Solar Cell, LED

Plasma Coating 기술을 이용한 부품 사업 - ESC, 항공우주분야의 내열 부품 Coating, Healthcare 분야의 재료 coating, 선박 부식 방지용 coating

지적 재산권 현황

당사는 2020년 3분기 말 현재 당사의 사업과 연관된 47건의 특허를 보유하고 있으며, 12건의 특허가 출원 중에 있습니다.

고객사 현황

당사는 삼성디스플레이, LG디스플레이 등 국내 글로벌 디스플레이 제조 업체 및 동우화인켐도 고객사로 확보하고 있으며, 중국(BOE, CSOT, IVO, Century, Visionox) 및 일본(Canon, Hitachi High-Tech), 대만(AUO, Hannstar, Chimei Innolux), 미국, 싱가포르(AUO) 등에 현지 인프라를 구성하여 글로벌 고객사를 확보하고 있습니다.

재무 정보

손익계산서 - 실적

당사의 2020년 3분기 누적 기준 매출액은 2529억 원으로 전년 동기 대비 227.9% 증가했고, 영업이익은 508억 원으로 934% 증가했습니다. 주요 고객사인 삼성디스플레이의 신규 설비 투장에 따른 공급 확대가 주요인으로 파악됩니다.

주요 재무 지표

3분기 호실적을 달성하면서 현금 흐름도 전반적으로 좋은 모습을 보이며, 부채비율도 감소했습니다.

컨센서스

컨센서스 기준 2020년 연매출 3,183억 원, 영업이익 603억 원을 추정했으나, 당사의 공시에 따르면 잠정 매출은 3090억 원, 영업이익은 503억 원을 기록할 것으로 발표했습니다. 잠정 기준 전년 동기 대비 매출액은 154% 증가, 영업이익은 252% 증가했습니다. 2021년은 현재 수주잔고 약 700억 원 포함 3,057억 원의 매출액으로 전년 대비 3.9% 감소하지만 영업이익은 554억 원으로 10.5% 증가할 것으로 추정했습니다.

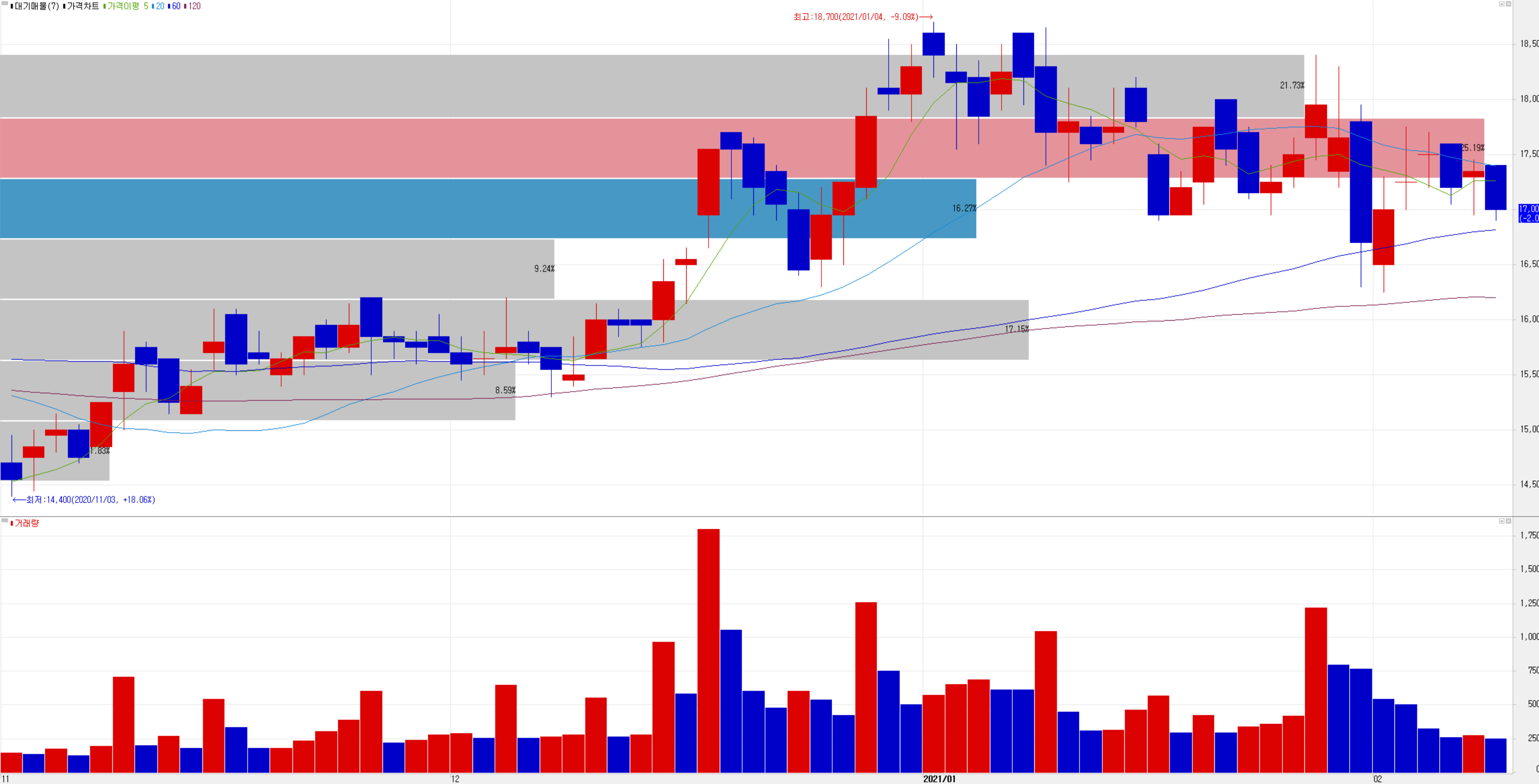

주가 정보

2월 8일 장종료 기준 17,000원에 거래를 마쳤습니다. 외국인 비중은 5.02%이고, 시가 총액 3,068억 원으로 코스닥 상위 279위 종목입니다.

지난 연말 연시 반도체 관련주의 테마 상승 직후 연초부터 주가가 하향 곡선을 그리고 있으며, 거래량도 하향세입니다. 최근 4분기 잠정 실적에 대한 실망감도 주가에 일부 반영된 것 같습니다. 수급에서는 최근 연기금을 비롯한 기관의 매수가 들어오고 있으며, 개인과 외국인은 매도 우위를 보이고 있습니다. 기술적으로는 추가 하락 시 16,200원을 지지하는지 지켜볼 예정이며, 2021년 컨센서스를 바탕으로 한 개인적인 목표가는 23,500원입니다. 증권사 리포트에 의하면 2021년 실적의 비중에 후반기에 많이 몰릴 것으로 예상되니, 해당 종목의 투자는 긴 안목으로 접근해도 좋을 것 같습니다.

주식 전망 및 투자 전략

투자 포인트

1. 플라즈마 발생 기술 및 ESC(전극) 자체 개발 등 원천 기술을 바탕으로 한 Dry Etcher 시장 경쟁 우위 확보

2. 고객사 AMOLED 양산 라인의 90% 이상의 설비가 당사의 제품

3. Canon Tokki 증착기 독점 공급 기업

4. 삼성디스플레이 등 전방산업 투자 재개에 따른 수요 지속 예정

5. 중화권 디스플레이 기업인 Visionox, Tianma, CSOT, HKC 등으로부터 신규 수주 예상

참고 자료

오늘도 이 글을 읽으시는 모든 분들의 성공투자를 기원합니다.

*** 본 내용은 투자에 대한 참고자료로서 투자에 대한 최종적인 책임은 투자자 본인에게 있습니다 ***

'기업 분석 및 전망' 카테고리의 다른 글

| 기업 분석 및 주가 전망 - 동운아나텍 (094170) (0) | 2021.02.10 |

|---|---|

| 기업 분석 및 주가 전망 - 프로텍 (053610) (0) | 2021.02.09 |

| 기업 분석 및 주가 전망 - 와이솔 (122990) (0) | 2021.02.08 |

| 기업 분석 및 주가 전망 - 레이크머티리얼즈 (281740) (0) | 2021.02.08 |

| 기업 분석 및 주가 전망 - 싸이맥스 (160980) (0) | 2021.02.06 |

댓글