기업 개요

Profile

| 회 사 명 | 와이아이케이(주) |

| 설 립 일 | 1991.04.12 |

| 대표 이사 | 최명배 |

| 임직원 수 | 119(2020.09) |

| 주소 | 경기도 성남시 분당구 판교로 255번길 28 |

| 매출액 | 499억 8261만(2019.12) |

| 주요 품목 | 반도체 제조용 메모리 테스터 검사장비 |

| 홈페이지 | yikcorp.com |

기업 개요 - 메모리 웨이퍼 테스터 국내 시장 점유율 1위

와이아이케이(주)는 1991년 4월 설립되어 반도체용 고속 메모리 검사장비의 국산화를 통한 제조 및 공급하는 업체로서 메모리 웨이퍼 테스터 장비 및 관련 부속품을 위주로 사업을 영위하고 있습니다.

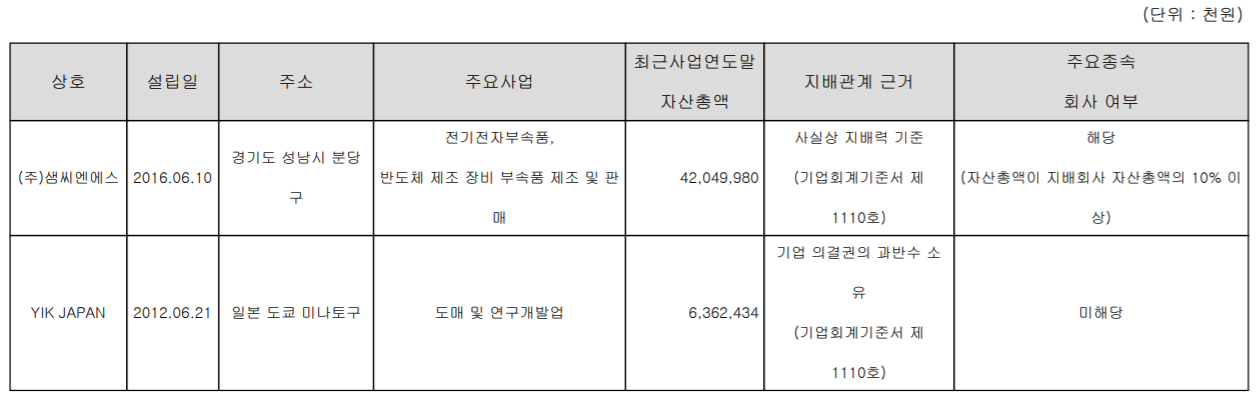

계열회사로는 메모리 테스트용 Probe Card, 세라믹 기판 등을 제조, 공급하는 (주)샘씨엔에스와 도매 및 연구개발을 위주로 하는 일본 YIK JAPAN 이 있습니다.

당사는 또한 반도체 전공정 장비 기업인 디에이치케이솔루션(주)과 반도체 패키지 검사장비 업체인 (주)엑시콘과 특수관계인으로서 계열사를 통한 반도체의 모든 공정에 대해 시너지를 기대할 수 있는 기업입니다.

주요 연혁

| 날짜 | 내용 |

| 2018.07 | MT6122 국산화 100호기 출하 |

| 2018.05 | MT6133국산화 200호기 출하 |

| 2016.08 | MT6122 NAND Memory Test System 개발 및 1호기 출하 |

| 2015.01 | AT Technology 장비 사업부문 인수 |

| 2013.04 | MT6133 Memory Tester 국산화 1호기 출하 |

| 2012.08 | 자본금:40억 원 증자 (최대주주: 디에이치케이솔루션(주) |

| 2012.08 | 상호변경: 요꼬가와인스트루먼트(주) -> 와이아이케이 주식회사 |

| 2012.08 | 한국요꼬가와전기(주)와 사업부 분할합병 및 YTS Memory Tester Biz. 사업 인수 |

| 2011 | MT6532 개발 완료 |

| 2010 | MT6133 공동 개발 완료 / 1호기 출하 |

| 2006 | MT6111 개발완료 / MT611 (삼성전자와 공동 개발 완료) |

| 2004. | MT6060 개발완료 (삼성전자와 공동 개발) |

| 2004. | 요꼬가와 흡수합병(ANDO전기 인수) |

| 2001.05 | 상호변경: 고려요꼬가와측정기 -> 요꼬가와인스트루먼트(주) |

| 1991.04 | 고려요꼬가와측정기(주) 설립 / 최대주주 요꼬가와전기 |

주요 제품 및 현황

반도체 검사 장비

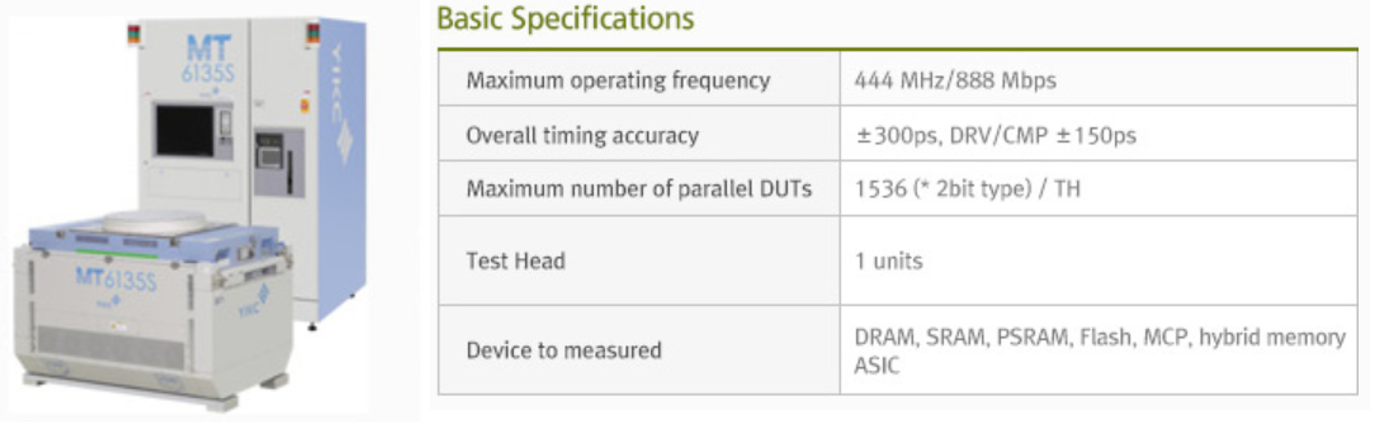

당사의 주력 제품인 메모리 웨이퍼 테스터 장비에는 DRAM용과 NAND Flash 용(MT6122)의 두종류가 있습니다.

MT6133

MT6135S

MT6122

반도체 검사용 부품 (샘씨엔에스)

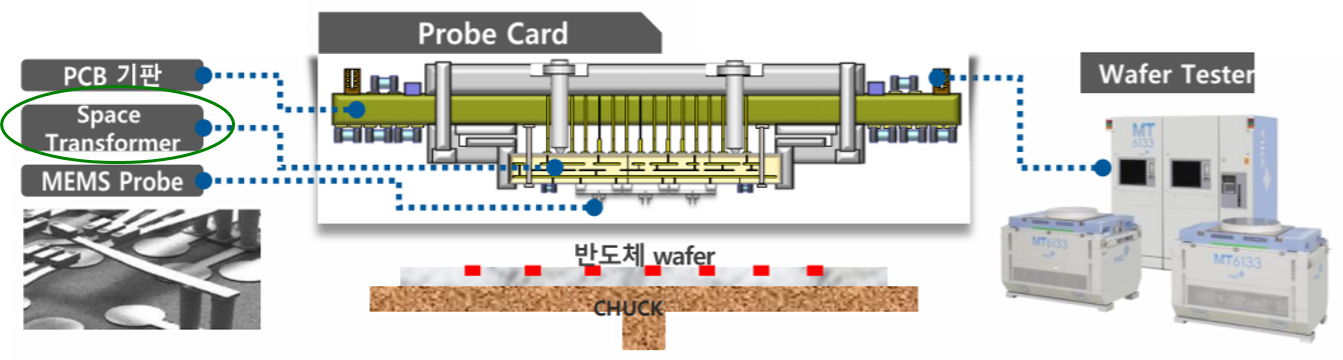

계열회사인 샘씨엔에스의 주력 제품에는 반도체 검사용 부품인 프로브 카드와 세라믹 기판이 있습니다.

프로브카드(Probe Card)

프로브 카드는 웨이퍼의 전기적인 양/불량 검사를 위한 테스트용 STF

STF(Space Transformer): 반도체 검사용 다층 세라믹 기판 (MLC, Multi Layer Ceramic)

제품 별 매출 현황 및 시장 상황

매출 현황

당사의 지난 3분기 기준 누적 매출 현황을 보면 메모리 웨이퍼 테스터가 848억 원으로 주요 매출원입니다.

반도체 검사장비 - 시장 상황

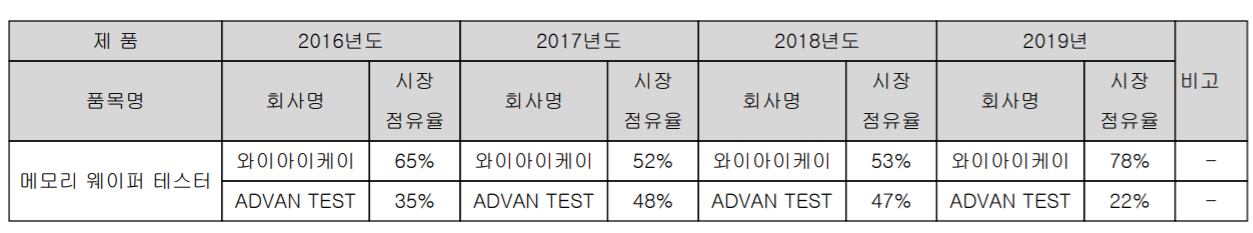

글로벌 반도체 테스트 장비 시장은 어드반테스트와 테러다인이 약 70~80%의 점유율을 보이고 있으며, 와이아이케이의 경우 메모리 웨이퍼 테스터 장비의 국내 시장 점유율은 45~50% 정도입니다.

전체 반도체 테스트 장비 매출 중 약 15% 정도가 메모리 테스트 장비 매출로 구성되어 있습니다.

최근 국내 반도체 테스트 장비 시장은 3D NAND와 DDR4/5로 전환이 되면서 2020년부터는 그에 따른 제조 공정 전환으로 인한 획기적인 수요 증가가 예상됩니다.

당사는 주 고객사인 삼성전자와 공동개발 등 오랜 협력을 기반으로 점차 고객사의 점유율을 높여가고 있으며 2019년의 경우 점유율 78%을 달성하면서 완벽한 우위를 점하고 있습니다.

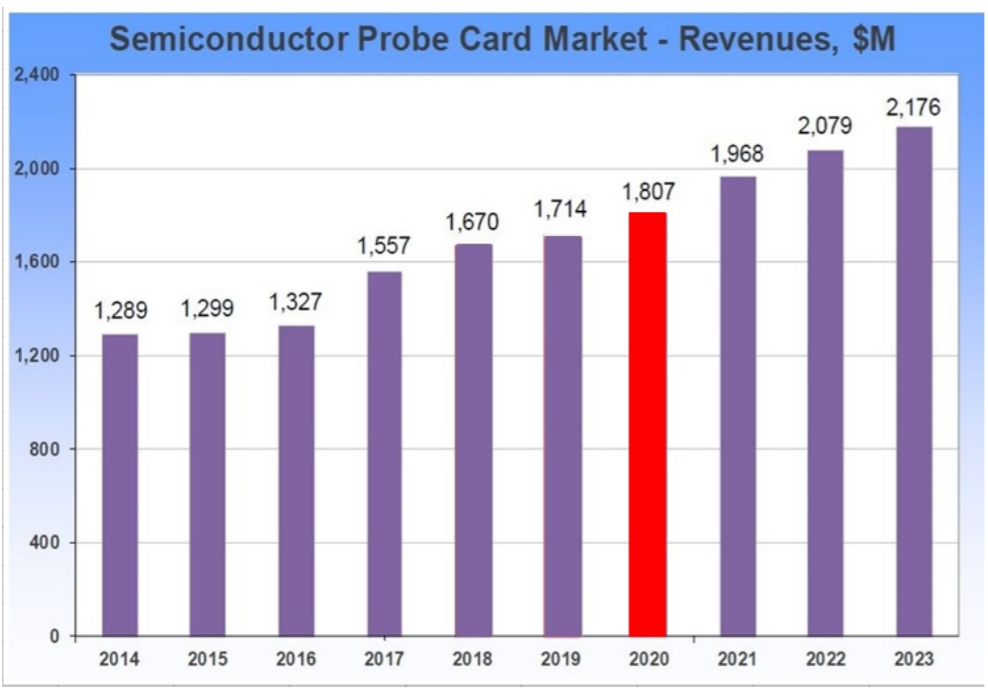

Probe Card용 다층 세라믹 기판 - 시장 상황

당사는 2007년 삼성전기에서 사업부로 출발하여 삼성전자에 프로브 카드의 세라믹 기판 공급업체로 사업을 지속했고, 2016년에 세라믹 사업이 매각되면서 현재 계열회사인 샘씨엔에스로 변경되었습니다. 과거에는 삼성전자의 메모리용 프로브 카드 세라믹을 공급하다가 현재는 SK하이닉스와 도시바에 공급되는 카드에도 당사의 세라믹이 채용되고 있습니다.

당사가 VLSI Research에서 인용한 전망으로 2021년 글로벌 프로브 카드 시장은 2020년 대비 8.9% 성장하는 것으로 나타났습니다.

이러한 다층 세라믹 기판의 주요 경쟁사는 일본에 2개 사가 있고 국내 경쟁사 1곳이 있습니다.

해당 부품 시장은 기술적 진입장벽으로 인해 주요 공급사들이 과점시장을 형성하고 있습니다.

당사의 세라믹 기판에 대한 제품의 성능, 품질 등을 인정받으면서 상기와 같이 삼성전자, 하이닉스, 도시바 및 마이크론 등 글로벌 반도체 제조 기업들에게 공급되고 있으며 각 업체별 점유율도 꾸준히 상승하고 있습니다.

신규(예정) 사업 내용 및 전망

반도체 검사 장비

반도체 검사장비 사업에는 두 가지로 삼성전자와 SK하이닉스 메모리향 사업 부문으로 나눌 수 있습니다. 또한 중국 반도체 국산화에 따른 당상의 시장 진출 기회도 주목됩니다.

| 고객사 | 주요 사업 내용, 전망 |

| 삼성전자 | 1. 2020년 평택 공장 완공 - DRAM, NAND 등의 메모리 생산설비에 대한 투자 진행 중 2. 중국 시안(SCS) 공장 2019년 이후 2021년까지 단계적 투자 진행 3. 기타 5G, AI, IOT등 Big Data Storage 수요로 인한 3D NAND 수요 증가 예상 |

| SK하이닉스 | 1. DRAM 사업관련 당사의 MT60XX, MT61XX 제품이 기준 설비로 양상 중, 추후 확대 가능 2. 2020년 인텔의 NAND 사업 인수에 따른 SSD 사업 경쟁력 확보에 당사의 수혜 가능성 3. 용인시에 건설될 반도체 특화 클러스터 프로젝트에 10년간 120조 원 투입 예정 |

| 중국 시장 진출 | 중국은 그동안 계속되온 미중 무역갈등에 따라 반도체 국산화를 위한 중국제조 2025를 통해 2025년까지 반도체 자급률을 70%까지 올린다는 목표를 갖고 있으나, 어려움이 예상됩니다. 이 중 메모리 분야는 Mobile DRAM과 3D NAND 가 해당될 것으로 보입니다. 중국 내에서 메모리 제품의 양산은 2020년 이후로 예상되고, 2023년 중국의 반도체 생산규모는 470억 달러(중국 반도체 시장규모: 약 2,290억 달러)로 예상해볼 때 약 80%를 수입에 의존할 것으로 전망합니다. |

(출처: 당사 보고서 요약)

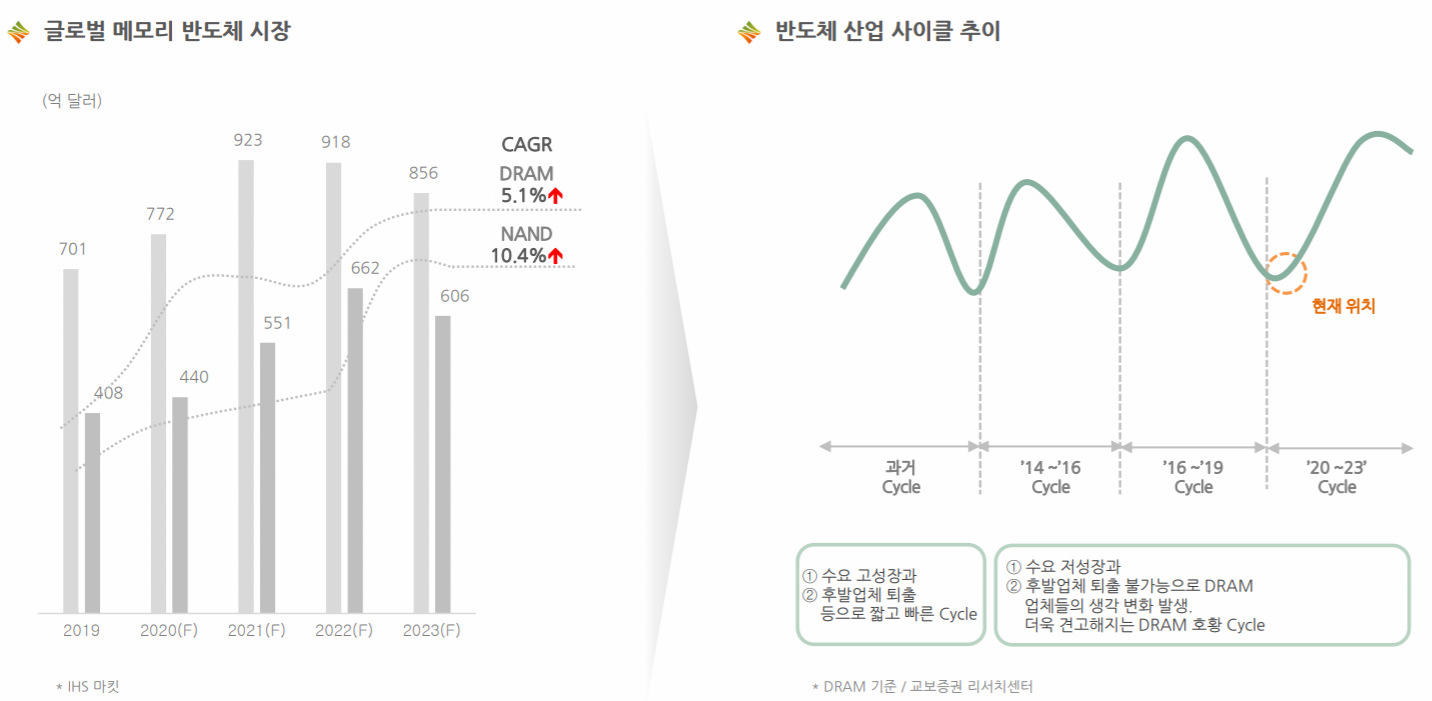

반도체 빅 사이클 진입

업계에서 많이 회자되는 반도체 빅사이클 관련 추이입니다.

2023년까지 DRAM 시장은 연평균 5.1%, NAND 시장은 10.4% 성장하는 것으로 예상했습니다.

반도체 빅사이클의 경우 2020년 코로나19로 인해 주춤했으나 언택 테마로 인한 성장과 함께 빅사이클에 이미 진입한 것으로 판단됩니다.

재무 정보

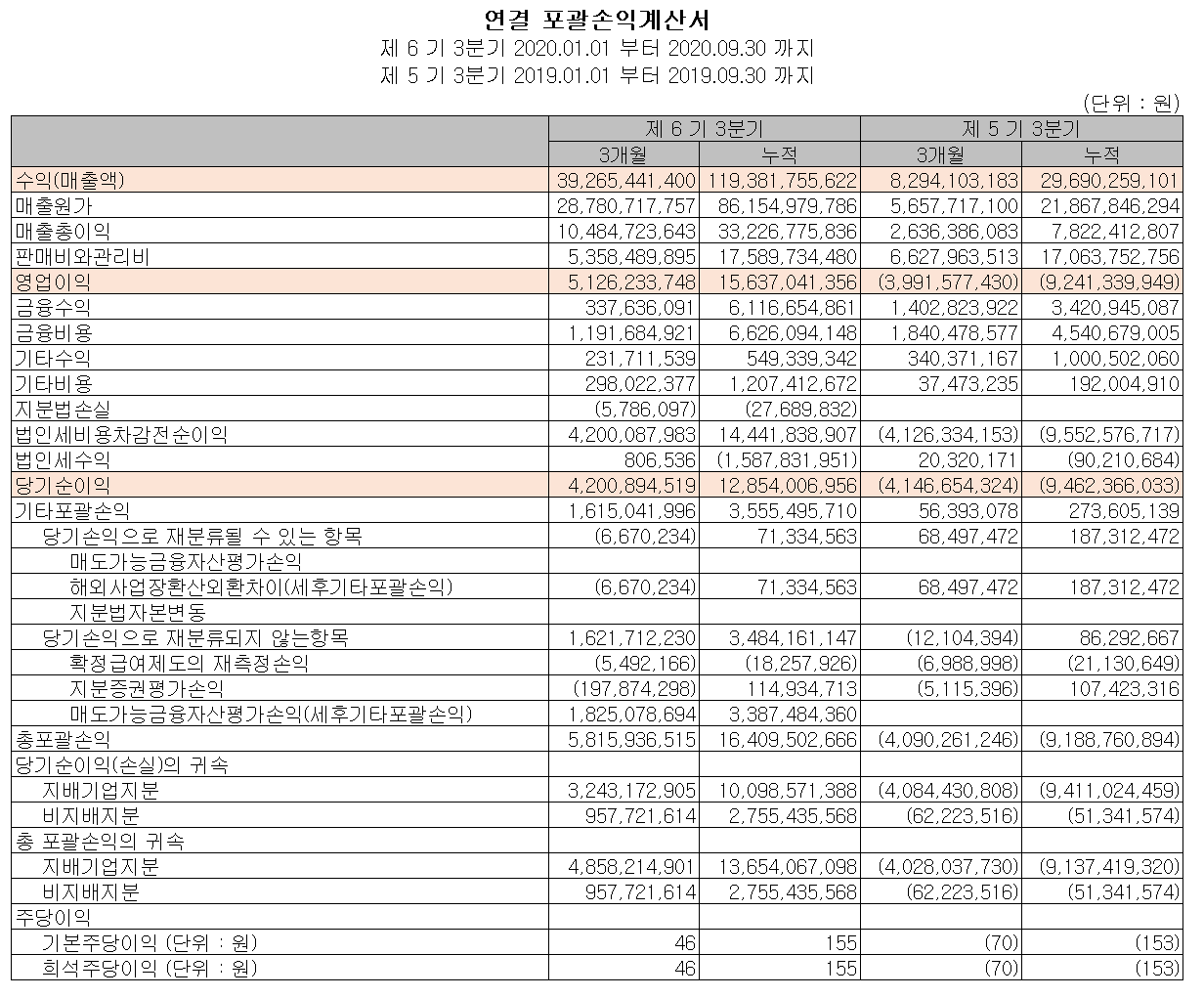

손익계산서

전자공시에 의한 당사의 연결 기준 3분기 매출액은 392.6억 원으로 전년 동기 대비 373.6% 증가했고, 영업이익은 51.2억 원을 기록하면서 반도체 산업이 침체해 있던 전년 동기 대비 흑자 전환했습니다.

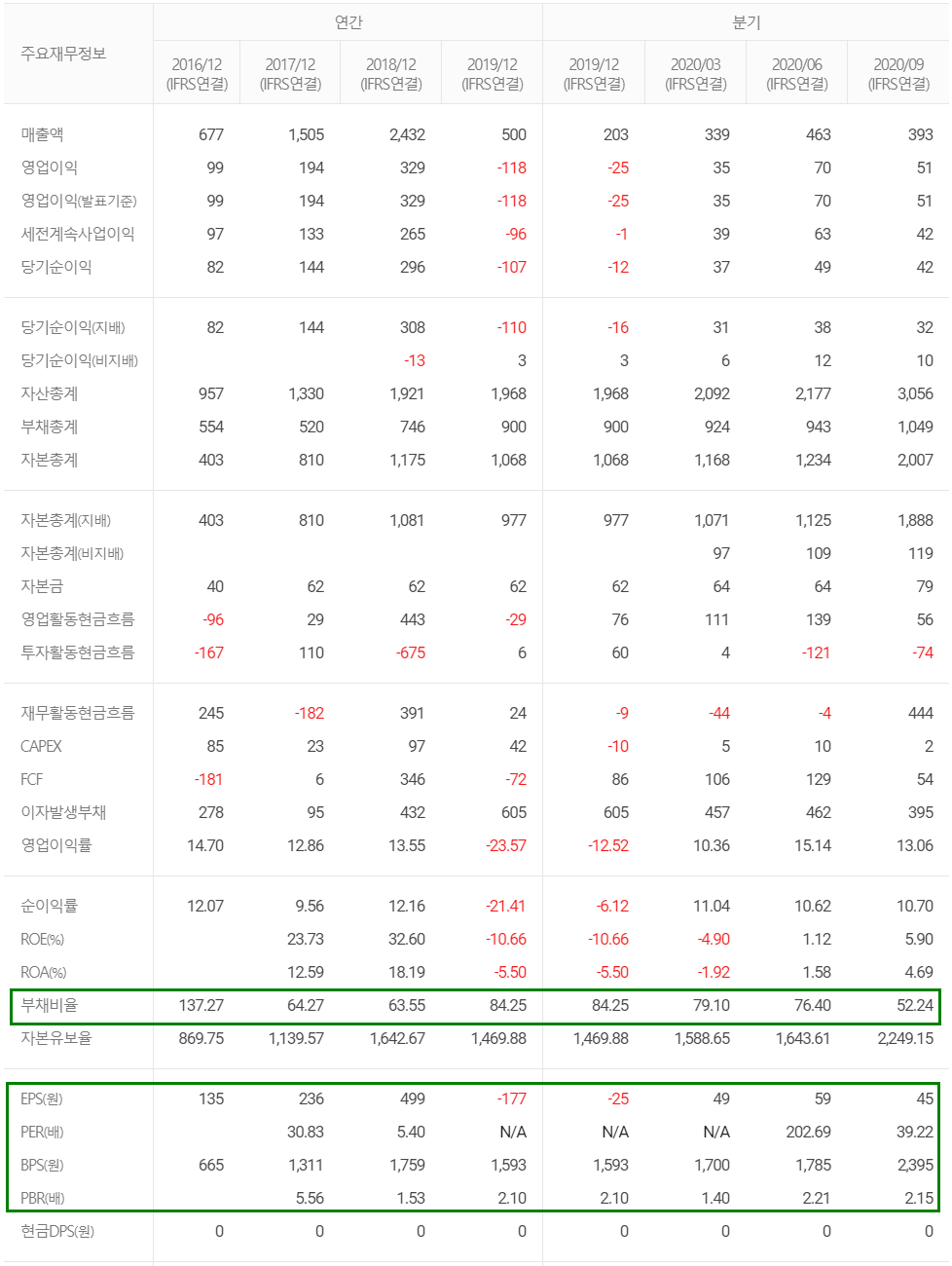

주요 재무 지표

실적이 개선되면서 흑자전환 함에 따라 2020년 영업이익률과 순이익률의 흐름도 좋아 보이고, 부채비율도 건강한 상태입니다.

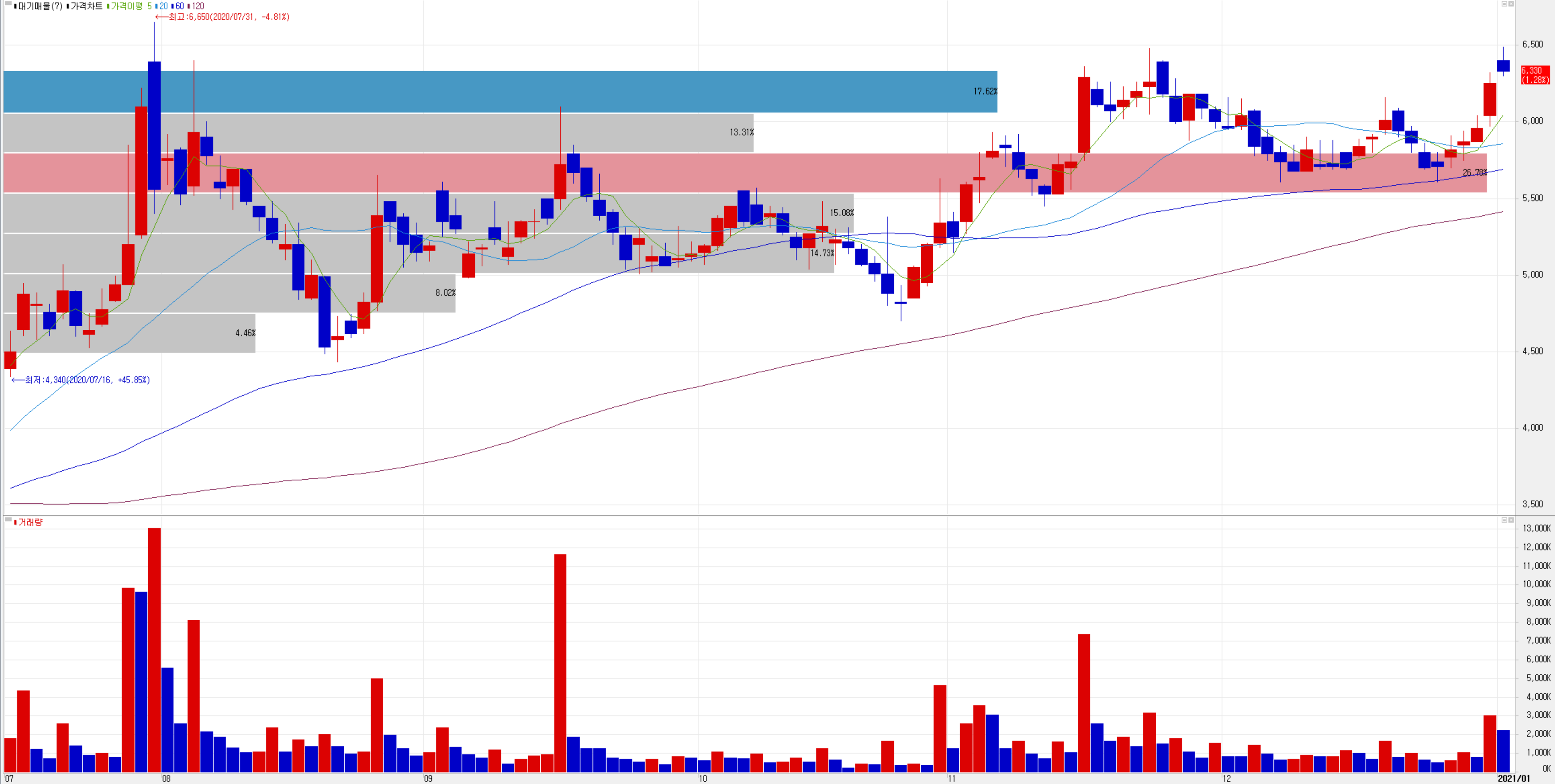

2021년 새해 첫 거래일인 1월 4일은 1.28% 오른 6,330원에 마감했습니다. 전반적인 반도체 장비 관련주 평균 정도 상승한 것 같습니다. 중소형 반도체 주답게 수급에서는 개인이 활발한 것 같습니다.

6천 원 대 초반에 대기매물이 많아서 크게 올리지 못하고 내려왔네요.

하지만 10월 이후 삼성전자 투자를 받은 당사의 주가는 CB 물량이 어느정도 해소되면서 잦아 들었고 11월 부터는 상승 추세를 보이는 모습입니다.

지적 재산권

메모리 반도체 검사 장비의 경우 해외 의존도가 높은 분야로 미국 일본 등의 업체가 독점하여왔으나 당사의 장비 국산화 성공에 따라 국내 업체의 메모리 반도체 검사장비에 대한 제조 기술의 위상이 높아졌습니다.

당사는 반도체 생산업체에 적용되는 메모리 타입에 따라 제품을 설비하고, NAND 검사 장비는 전기적 특성 검사 범위를 확대하는 등 기존의 문제를 해결하는 개량기술을 개발하여 왔습니다.

당사는 이러한 기술력을 확보하기 위해 지난 2018년부터 2020년까지 매출의 약 18% 를 연구개발에 투자하면서 국내 50건, 일본 103건, 미국 111건 및 대만 8건의 특허를 등록하여 독자적인 기술 진입장벽을 구축하였습니다.

주식 전망 및 투자 전략

IT 분야는 특히 기술 발전의 사이클이 짧고, 막대한 연구개발 비용과 함께 경쟁이 치열하기 때문에 시장 수요 예측에 따른 선제적 연구개발이 이루어지지 않으면 살아남기 힘든 시장입니다. 국내 반도체 소부장 기업들은 삼성전자와 SK하이닉스라는 굴지의 기업을 전방 업체로 하고 있기에 한편으로 다행스러운 일이기는 하지만, 지금 처럼 정부와 전방업체 들이 나서서 국산화 및 기술 개량을 요구하는 시기에 편승하지 못하는 소부장 기업들은 상당기간 회복하기 힘들어질 것입니다.

메모리 웨이퍼 테스터를 주요 사업으로 하는 와이아이케이의 긍정적 투자 요인과 투자자로서 고려해야 할 점을 요약했습니다.

투자에 긍정적 요소

1. 메모리 반도체 검사장비의 국산화 및 과감한 투자를 통한 글로벌 경쟁력 확보

2. 메모리 반도체 검사장비 국내 시장 점유율 1위로 안정적인 매출 기대

3. 삼성전자 유상증자 참여 방식으로 와이아이케이에 투자 참여(473억 3600만 원)

4. 삼성전자, SK하이닉스를 중심으로 한 전방산업의 투자 증가(DRAM, NAND Flash 등) 및 국산화 지원 정책

5. 반도체 빅 사이클 진입에 따른 수요

중장기 투자 시 고려해야 할 점

1. 글로벌 반도체 검사 장비는 일본의 어드반테스트와 미국 테러다인이 70% 이상의 시장을 점유하고 있는

데 후발 주자로서 해외 반도체 시장 진입이 쉽지는 않을 것입니다. 국내 고객사를 기반으로 그 기술력을

인정받고, 신뢰성을 도모하면서 어느 정도의 시간이 필요하지 않을까 생각됩니다.

2. 삼성전자 위주에서 SK하이닉스로 고객 다변화한 것은 인정되지만, 반도체 시장에서 메모리 분야가 차

지하는 비중은 40% 정도이며 나머지는 시스템 반도체 시장이 점유하고 있기 때문에 상대적으로 규모의

성장에 한계가 있을 수 있습니다.

참고 자료

오늘도 이 글을 읽으시는 모든 분들의 성공투자를 기원합니다.

*** 본 내용은 투자에 대한 참고자료로서 투자에 대한 최종적인 책임은 투자자 본인에게 있습니다 ***

'기업 분석 및 전망' 카테고리의 다른 글

| 기업 분석 및 주가 전망 - 피에스케이 (319660) (0) | 2021.01.05 |

|---|---|

| 기업 분석 및 주가 전망 - 원익IPS (240810) (0) | 2021.01.05 |

| 기업 분석 및 주가 전망 - 네패스 (033640) (0) | 2021.01.03 |

| 기업 분석 및 주가 전망 - 상신이디피 (091580) (0) | 2020.12.31 |

| 기업 분석 및 주가 전망 - 주성엔지니어링 (036930) (0) | 2020.12.30 |

댓글