반도체 기판 산업을 영위하는 기업으로서 차량용 반도체 및 모바일 기기용 리드 프레임 등을 전문으로 생산하는 (주)해성디에스의 2023년 3분기 실적에 대한 분석 및 주가 전망을 공유합니다.

당사의 자세한 사업 내역과 이전 실적은 아래 링크를 참조하시기 바랍니다.

2023년 2분기 실적 분석 및 주가 전망

2023.09.07 - [기업 분석 및 전망] - 해성디에스 - 주가 전망 및 실적 분석 (2023년 상반기)

2022년 결산 실적 분석 및 주가 전망

2023.04.11 - [기업 분석 및 전망] - 해성디에스 - 주가 전망 및 실적 분석 (2022.12)

2021년 결산 실적 분석 및 주가 전망

2022.04.14 - [기업 분석 및 전망] - 해성디에스 - 주가 전망 및 실적 분석 (2021.12)

2020년도 결산 실적 및 기업 분석

2021.04.16 - [기업 분석 및 전망] - 해성디에스 (195870) - 주가 전망 및 실적 분석

2020년 3분기 실적 분석 및 주가 전망

2021.02.01 - [기업 분석 및 전망] - 기업 분석 및 주가 전망 - 해성디에스 (195870)

실적 분석

주요 사업 부문 및 제품의 매출 현황

당사는 반도체 재료 사업을 주력으로 영위하고 있으며, 구체적으로는 반도체 패키징의 재료인 반도체 리드프레임과 Substrate를 생산하고 있습니다. 리드프레임(Lead Frame)과 Substrate는 사용되는 원재료에 따라 구분되며, 이 중 리드프레임은 제품 패턴의 성형방법 및 생산방법에 따라 SLF(Stamped IC Lead Frmae)와 ELF(Etched IC LEad Frame)으로 구분됩니다. Package Substrate는 메모리 반도체의 칩을 실장 할 수 있는 기판으로 메모리 칩과 메인보드를 전기적으로 연결하는 부품입니다. 이때 칩과 기판을 연결하는 방법과 구조에 따라 FBGA, FC-FBGA, COB 등으로 구분되며, PC, Server, 모바일 등 다양한 IT 제품에 적용되고 있습니다. 리드프레임은 차량용 반도체 및 IT 제품 향으로 공급되고 있으며, Package Substrate는 반도체 DRAM 위주로 공급되고 있습니다. 그래핀(Graphene)은 흑연(Graphite)과 탄소 이중결합을 뜻하는 접미어(ene)를 붙여 Graphene이라 합니다.

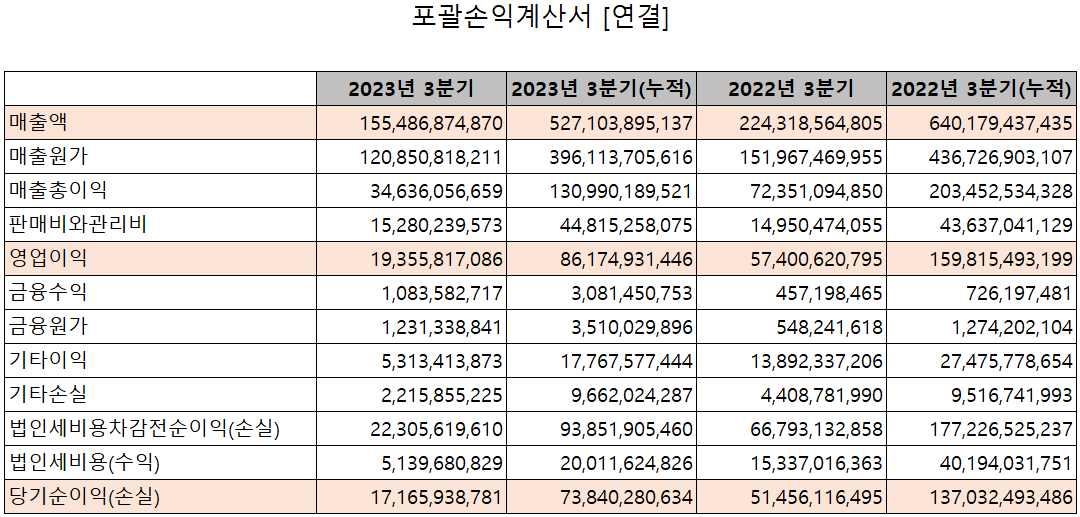

손익계산서 - 실적

2023년 3분기 매출액은 1,555억 원으로 전년 동기 대비 30.7% 감소했고, 누적 매출액은 5,271억 원으로 17.7% 감소했습니다. 영업이익은 3분기에는 194억 원으로 66.3% 감소했으며, 누적 기준으로는 862억 원으로 46.1% 감소한 실적을 거두었습니다. 세부적으로는 Package Substrate 부문이 전년 동기 대비 31.2% 감소했으며, 리드프레임은 29.7% 감소하면서 전방 산업의 수요 부진과 재고 조정 여파를 이어가고 있습니다.

추정 실적 컨센서스

2023년 예상 실적은 매출액 6,928억 원으로 전년 대비 17.5% 감소하고, 영업이익은 1,080억 원으로 47% 감소할 것으로 추정했습니다. 2024년에는 매출액 7,680억 원으로 2023년 대비 10.9% 증가하고, 영업이익은 1,306억 원으로 209% 증가할 것으로 전망했습니다. 반도체 부문에서는 고객사가 DDR5의 증산을 추진 중에 있어서 당사의 패키징 수요도 동반 성장할 것으로 예상하고 있습니다. 리드 프레임은 주요 자동차 전장 업체들의 꾸준한 수요로 점진적인 성장이 기대되고 있습니다.

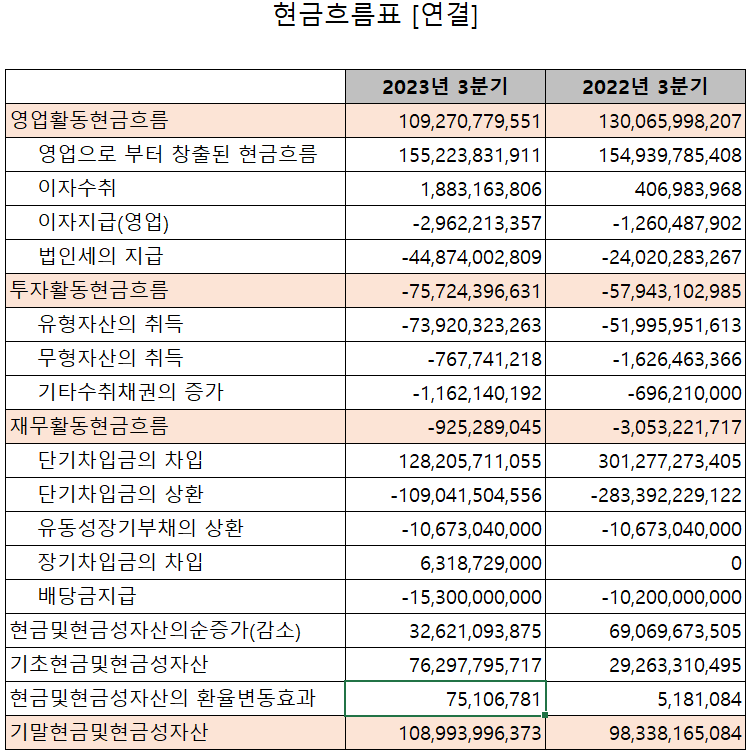

현금흐름표

지난 3분기 영업활동 현금흐름에서는 당기순이익의 발생과 조정을 통해 1,093억 원이 유입되었습니다. 투자활동에서는 유무형 자산의 취득 등으로 757억 원의 현금 유출이 발생했습니다. 재무활동에서는 당기 부채를 상환하면서 9억 원의 유출이 있었습니다. 한편 3분기 말 기준 당사의 현금성 자산은 1,090억 원으로 전년 동기 대비 10.8% 증가했습니다.

재무제표, 재무 안정성 비율

2023년 3분기 총자산은 전기보다 3.4%(222억) 증가한 6,818억 원으로 현금성 자산 및 유무형 자산의 증가에 기인합니다. 부채총계는 17.4%(370억) 감소한 1,753억 원으로 법인세 및 급여 미지급 비용(유동부채) 등의 감소에 따릅니다.자본총계는 당기순이익과 해외사업 환산이익 등의 발생으로 13.2%(222억) 증가한 5,065억 원을 기록했습니다.

당사의 재무 건전성에서는 유동비율 236.7%, 부채비율 34.6%, 자기자본비율 74.3%, 자본유보율 495.1%를 기록하면서 양호한 재무상태를 유지하고 있습니다.

최근 사업 및 연구 개발 현황

최근 설비 투자 현황

당사는 지난 3분기까지 메모리 및 비메모리 반도체 패키징 서비스를 위한 기계 장치 등에 745억 원 규모를 투자를 수행하였습니다.

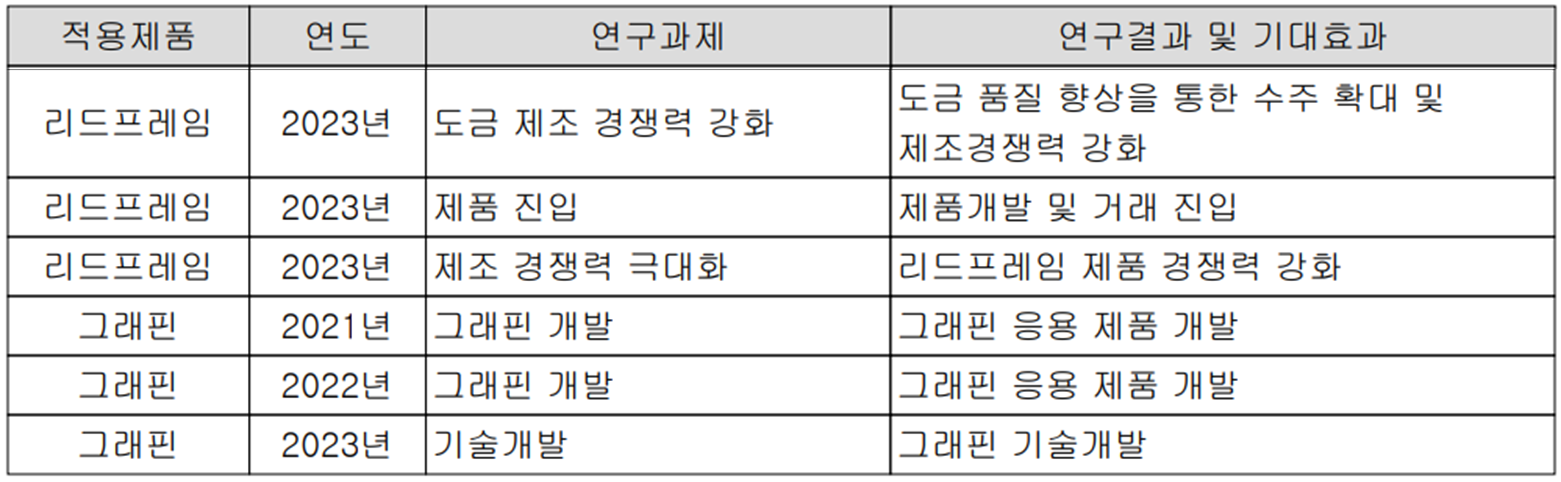

연구 개발 현황

당사는 지난 3분기까지 매출액의 2.64%인 139억 원을 투입하면서 반도체 패키징 및 리드 프레임의 성능 향상을 위한 소재 및 기술 개발을 수행하고 있습니다.

해성디에스(195870) - 주가 정보 및 주식 시세, 목표 주가

해성디에스 - 주가 정보

12월 21일 장 종료 기준 당사의 주가는 전일보다 2% 내린 53,800원에 거래를 마쳤습니다. 외국인 비중은 17.58%이며, 시가총액 9,146억 원으로 코스피 시총 기준 237위 종목입니다.

해성디에스 - 주식 시세

당사의 주가는 메모리 반도체 수요 부진과 시장 외적인 불확실성에 따른 변동성을 보이면서 최근에는 5만 원대 중반에서 거래가 형성되고 있습니다. 수급에서는 꾸준한 순매수를 이어오는 기관에 외국인은 매도로 대응하는 모습입니다. 예상 실적, 투자 포인트 및 차트 소견을 종합한 개인적인 목표주가는 68,000원으로 설정하였습니다. 반도체 부진이 이어지면서 실적 추정치 변화에 따른 단기적인 목표가도 지난 분석 대비 크게 하락했습니다.

투자 포인트

1. 차량용 반도체 리드프레임의 글로벌 고객사(Infineon, St Micro, NXP, 르네사스) 확보로 꾸준한 매출

2. 차량용 반도체 및 IT 제품향 기판의 수요 증가로 768억 원 규모의 증설 투자 완료

3. 메모리/비메모리 반도체 수요 증가에 대응하기 위한 745억 원 규모의 설비 투자 완료 (2023년 3분기)

4. 삼성전자, SK하이닉스향 반도체 리드프레임의 꾸준한 수요

5. 반도체 리드프레임 ELF 세계 시장 점유율 1위, SLF 5위 기업 경쟁력

최근 주요 이슈, 공시 및 증권사 리포트

해성디에스, 리드프레임 세계 1위 도전…증설 한창 - 더벨

[Fab & Lab]해성디에스, 리드프레임 세계 1위 도전…증설 한창

국내 최고 자본시장 미디어 thebell이 정보서비스의 새 지평을 엽니다.

www.thebell.co.kr

증권사 리포트: 수요 회복을 기다리며 이익 체력 다지기 - DS투자증권

증권사 리포트: 과거를 보면 답이 있다 - 신한투자증권

오늘도 이 글을 읽으시는 모든 분들의 성공투자를 기원합니다.

*** 본 내용은 투자에 대한 참고자료로서 사실과 다를 수 있으며

투자에 대한 최종적인 책임은 투자자 본인에게 있습니다 ***

'기업 분석 및 전망' 카테고리의 다른 글

| 인텍플러스 - 주가 전망 및 실적 분석(2023년 3분기) (0) | 2023.12.26 |

|---|---|

| 원익QnC - 주가 전망 및 실적 분석 (2023년 3분기) (0) | 2023.12.23 |

| 텔레칩스 - 주가 전망 및 실적 분석(2023년 3분기) (0) | 2023.12.21 |

| 이녹스첨단소재 - 주가 전망 및 실적 분석(2023년 3분기) (1) | 2023.12.20 |

| 에스앤에스텍 - 주가 전망 및 실적 분석 (2023년 3분기) (0) | 2023.12.19 |

댓글