반도체 및 디스플레이, 2차 전지 제조 공정용 핵심 소재 사업을 영위하는 솔브레인(주)의 2023년 상반기 실적에 대한 분석 및 주가 전망을 공유합니다.

당사의 자세한 사업 내역과 이전 실적은 아래 링크를 참조하시기 바랍니다.

2023년 1분기 실적 분석 및 주가 전망

2023.06.23 - [기업 분석 및 전망] - 솔브레인 - 주가 전망 및 실적 분석 (2023년 1분기)

2022년 결산 실적 분석 및 주가 전망

2023.05.13 - [기업 분석 및 전망] - 솔브레인 - 주가 전망 및 실적 분석 (2022.12)

2021년 결산 실적 분석 및 주가 전망

2022.03.23 - [기업 분석 및 전망] - 솔브레인 - 주가 전망 및 실적 분석 (2021.12)

2020년도 결산 실적 및 기업 분석

2021.04.01 - [기업 분석 및 전망] - 솔브레인 (357780) - 주가 전망 및 실적 분석

2020년 3분기 실적 분석 및 주가 전망

2020.12.11 - [기업 분석 및 전망] - 기업 분석 및 주가 전망 - 솔브레인(357780)

실적 분석

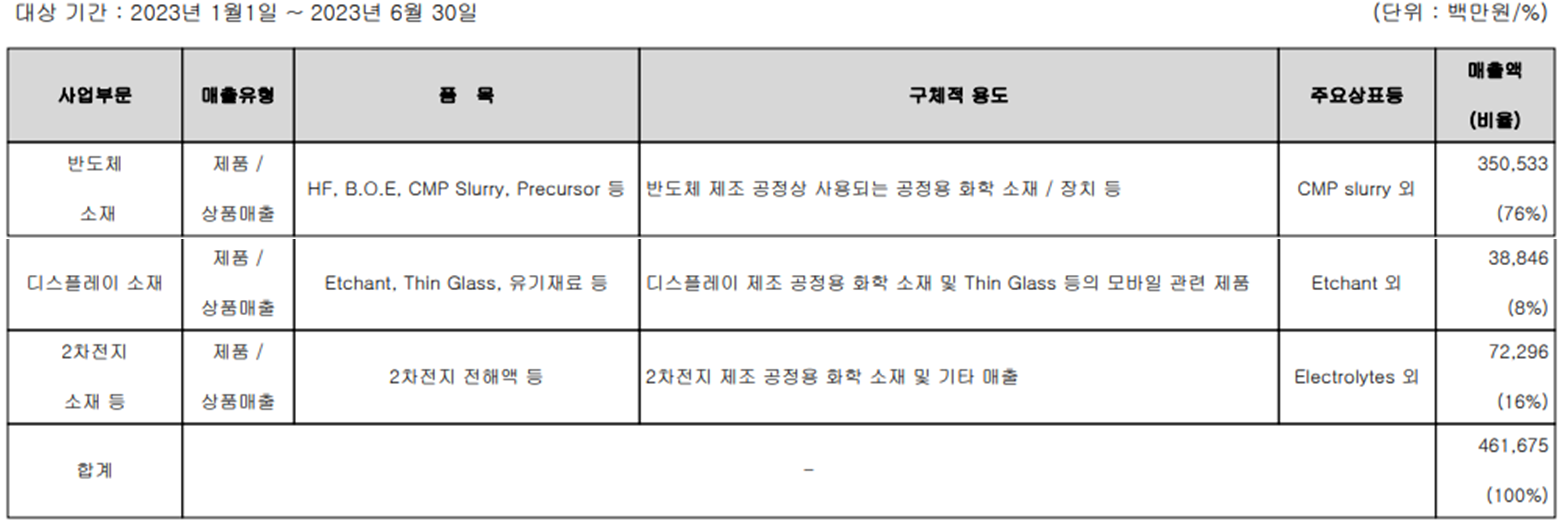

주요 사업 부문 및 제품의 매출 현황

당사는 반도체 및 디스플레이 제조 공정용 화학재료, 2차 전지 소재 등을 생산하고 있습니다. 현재 삼성디스플레이, SK하이닉스, LG디스플레이 등 국내 반도체 및 디스플레이 제조사에 공정용 화학 재료 등을 꾸준히 공급하고 있으며, 2차 전지의 경우 삼성SDI, SK이노베이션, LG화학 등의 국내 2차 전지 제조사에 전해액 등의 소재를 공급하고 있습니다.

손익계산서 - 실적

2023년 상반기 실적에서 2분기 매출액은 2,187억 원으로 전년 동기 대비 19.8% 감소했으며, 상반기 누적 매출액은 4,617억 원으로 16.7% 감소했습니다. 영업이익은 2분기에는 331억 원으로 40.2% 감소했고, 누적 기준으로는 821억 원을 기록하면서 27.3% 감소한 실적을 거두었습니다. 세부적으로는 반도체(-8.4% YoY), 디스플레이 (-35% YoY), 2차 전지(-45.8% YoY) 등 전사 부문 실적 부진을 기록했습니다. 이중 디스플레이 부문에서는 전 분기 대비 18.6% 증가하면서 호전되는 모습을 나타냈습니다.

추정 실적 컨센서스

2023년 예상 실적은 매출액 9,531억 원으로 전년 대비 12.6% 감소하고, 영업이익은 1,757억 원으로 15.1% 감소할 것으로 추정했습니다. 2024년에는 매출액 1조 1,375억 원으로 2023년 대비 19.3% 증가하고, 영업이익은 2,243억 원으로 27.7% 증가할 것으로 전망했습니다. 주력 사업인 반도체 소재 부문은 고객사의 감산 영향을 받고 있으며, 2024년부터 회복될 것으로 예상됩니다. 또한 NAND의 고단화 추세에 따라 당사의 식각액 수요 증가도 기대할 수 있겠습니다.

현금흐름표

지난 상반기 영업활동 현금흐름에서는 936억 원의 현금이 유입되었으며, 투자활동에서는 유형자산의 취득 등으로 672억 원의 현금 유출이 발생했습니다. 재무활동에서는 당기 부채를 상환하면서 127억 원이 유출되었습니다. 한편 지난 상반기 말 기준 당사가 확보하고 있는 현금은 1,834억 원으로 전년 동기 대비 12.7% 증가했습니다.

재무제표, 재무 안정성 비율

2023년 상반기 총자산은 전기보다 3.2%(296억) 증가한 9,645억 원으로 현금성 자산 및 유형 자산 등의 증가에 기인합니다. 부채총계는 28%(380억) 줄어든 977억 원으로 매입채무 및 기타 유동성 부채의 감소에 따릅니다. 자본총계는 배당금의 지급과 소유주와의 거래 등으로 유출이 발생했으나, 당기순이익에 의해 총 8.5%(676억) 늘어난 8,669억 원을 기록했습니다.

당사의 재무 건전성에서는 유동비율 534.9%, 부채비율 11.3%, 자기자본비율 89.9%, 자본유보율 21,056.7%를 기록하면서 안정적인 재무상태를 유지하고 있습니다.

최근 사업 및 연구 개발 현황

최근 주요 설비 투자 현황

당사는 지난 상반기 중 603억 원을 들여서 반도체 및 2차 전지 소재 사업을 위한 라인 증설, 성능 개선에 투자했습니다.

연구 개발 현황

당사는 지난 상반기 매출액의 2.68%인 117억 원을 투입하면서 반도체 및 디스플레이, 2차 전지 등의 핵심 소재에 대한 연구 개발을 수행하고 있습니다.

솔브레인(357780) - 주가 정보 및 주식 시세, 목표 주가

솔브레인 - 주가 정보

8월 29일 장 종료 기준 당상의 주가는 전일보다 1.99% 오른 231,000원에 거래를 마감했습니다. 외국인 비율은 29.37%이며, 시가총액 1조 7,968억 원으로 코스닥 시총 기준 24위 종목입니다.

솔브레인 - 주식 시세

최근 당사의 주가는 실적 저점에 따른 하반기 회복세에 대한 기대감에 한 때 28만 원을 넘었으나, 반락 후 최근에는 20만 원 초반에서 거래되고 있습니다. 반도체 전방산업의 메모리 감산 여파에서 벗어나면서 실적 회복에 대한 기대감은 긍정적이며, 전기차 가격의 하락 압박 등 2차 전지 가격의 Peak 우려는 부정적 요소가 될 수 있습니다.. 예상 실적, 투자 포인트 및 차트 소견을 종합한 개인적인 목표주가는 29만 원으로 설정하였습니다.

투자 포인트

1. 솔브레인, 동진쎄미켐과 함께 삼성전자와 협력하여 미국 소재 공장 구축 결정, 2024년 가동 목표

2. 삼성전자 비메모리, 3D NAND, 평택 3공장 가동, 미국 파운드리 투자에 따른 수혜 전망

3. 반도체 미세화, NAND 고단화에 따른 공정 난이도 증가로 당사의 식각액 수요 증가

4. LG화학, 삼성SDI, SK이노베이션 등 2차 전지 주 고객사를 확보하면서 중장기 성장 전망

5. 2차 전지 전해액의 핵심 첨가제(유기 첨가제) 내재화에 따른 수익성 향상

최근 주요 이슈, 공시 및 증권사 리포트

솔브레인, 3분기 실적 저점…4분기 턴어라운드-키움 - 이데일리

솔브레인, 3분기 실적 저점…4분기 턴어라운드-키움

키움증권은 23일 솔브레인에 대해 2분기 수익성 하락의 대부분이 물량 감소에 따른 고정비 부담 영향인 만큼 향후 메모리 업황 턴어라운드 시에 재차 회복될 것이라는 점을 염두에 둘 필요가 있

www.edaily.co.kr

증권사 리포트: 메모리 감산 영향의 끝자락 - 키움증권

증권사 리포트: 길어진 실적 부진과 빨라질 업황 회복 사이에서 - 한국투자증권

오늘도 이 글을 읽으시는 모든 분들의 성공투자를 기원합니다.

*** 본 내용은 투자에 대한 참고자료로서 사실과 다를 수 있으며

투자에 대한 최종적인 책임은 투자자 본인에게 있습니다 ***

'기업 분석 및 전망' 카테고리의 다른 글

| PI첨단소재 - 주가 전망 및 실적 분석 (2023년 상반기) (0) | 2023.09.01 |

|---|---|

| 씨아이에스 - 주가 전망 및 실적 분석 (2023년 상반기) (0) | 2023.08.31 |

| 솔루스첨단소재 - 주가 전망 및 실적 분석 (2023년 상반기) (1) | 2023.08.29 |

| 후성 - 주가 전망 및 실적 분석 (2023년 상반기) (0) | 2023.08.28 |

| 대주전자재료 - 주가 전망 및 실적 분석 (2023년 상반기) (0) | 2023.08.25 |

댓글