전자기기의 핵심 부품인 MLCC용 이형 필름을 생산하고 2차 전지 양극재로 성장하는 코스모신소재(주)의 2022년 1분기 실적 분석 및 주가 전망을 공유합니다.

당사의 자세한 사업 내역과 이전 실적은 아래 링크를 참조하시기 바랍니다.

2021년 결산 실적 분석 및 주가 전망

코스모신소재 - 주가 전망 및 실적 분석 (2021.12)

2차 전지 양극재와 반도체 및 전자 기기의 핵심 부품인 MLCC영 이형 필름을 제조, 공급하는 코스모신소재(주)의 2021년 결산 실적 및 주가 전망을 공유합니다. 당사의 자세한 사업 내역과 이전 실적

youdiff.co.kr

2021년 3분기 실적 분석 및 주가 전망

코스모신소재 - 주가 전망 및 실적 분석 (2021년 3분기)

반도체 및 전자부품의 핵심소재인 MLCC용 이형필름과 2차 전지 양극재를 생산하는 코스모신소재(주)의 2021년 3분기 실적 분석 및 주가 전망을 공유합니다. 당사의 자세한 사업 내역과 이전 실적은

youdiff.co.kr

2021년 2분기 실적 분석 및 주가 전망

코스모신소재 - 주가 전망 및 실적 분석 (2021년 상반기)

2차전지 양극활물질과 적층 세라믹 콘덴서용 핵심 소재를 제조, 공급하는 코스모신소재(주)의 2021년 2분기 실적 분석과 최근 사업현황 점검을 통한 주가 전망을 공유합니다. 당사의 자세한 사업

youdiff.co.kr

2021년 1분기 실적 분석 및 주가 전망

코스모신소재 - 주가 전망 및 실적 분석 (2021년 1분기)

반도체 핵심 소재인 MLCC용 기능성 필름과 2차전지 양극재를 제조, 공급하는 기업 코스모신소재(주)의 2021년 1분기 실적 점검과 최근 사업 현황을 통한 주가 전망을 공유합니다. 당사의 자세한 사

youdiff.co.kr

2020년도 결산 실적 및 기업 분석

코스모신소재 (005070) - 주가 전망 및 실적 분석

2차전지 양극활물질과 MLCC(적층 세라믹 콘덴서)로 재도약을 준비하는 코스모신소재(주)의 2020년 실적 분석과 사업 계획을 통한 주가 전망을 공유합니다. 당사의 자세한 사업 내역과 2020년 3분기

youdiff.co.kr

2020년 3분기 실적 분석 및 주가 전망

기업 분석 및 주가 전망 - 코스모신소재 (005070)

기업 개요 Profile 회 사 명 코스모신소재(주) 설 립 일 1967.05.16 대표 이사 홍동환 임직원 수 302명(2020.09) 주소 충청북도 충주시 충주호수로 36 자본금 2439억(2019.12) 주요 품목 2차전지용 양극활물질,.

youdiff.co.kr

실적 분석

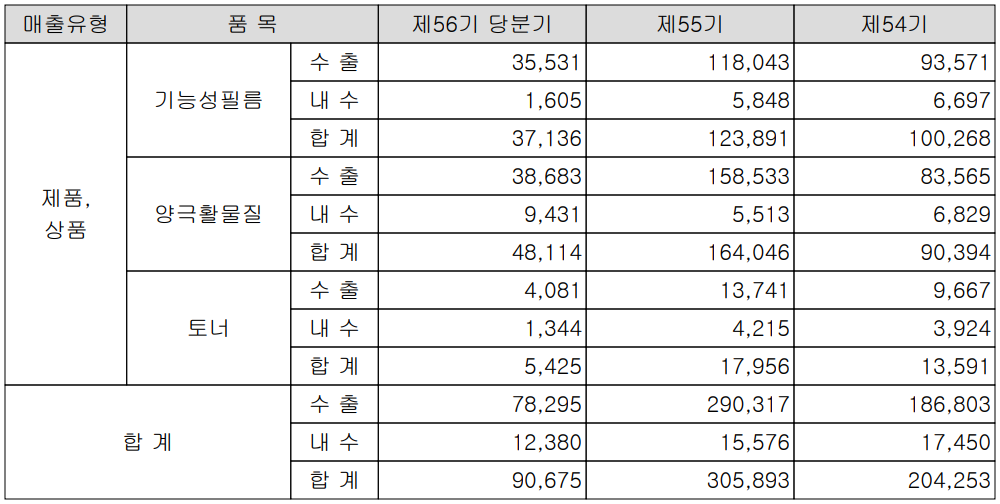

주요 사업 부문 및 제품의 매출 현황

당사가 영위하고 있는 주요 생산 제품에는 전기차 및 에너지 저장장치(ESS) 등의 배터리에 적용되는 주요 소재인 2차 전지 양극활물질, MLCC 제조 공정에 사용되는 이형필름, 복사기 프린터기 등에 사용되는 토너 등이 있습니다. 지난 1분기 기능성 필름의 매출은 371억 원으로 전체 매출의 40.96%, 2차 전지 양극재는 481억 원으로 53.06% 그리고 토너는 54억 원을 기록하면서 5.98%의 매출 비중을 나타냈습니다.

지난 1분기 기능성 필름 실적에서 수출은 355억 원으로 95.7%, 내수는 16억 원으로 4.3%의 매출 비중을 기록했습니다. 2차 전지 양극재에서는 수출 387억 원으로 80.4%, 내수는 94억 원으로 19.6%의 비중을 나타냈습니다.

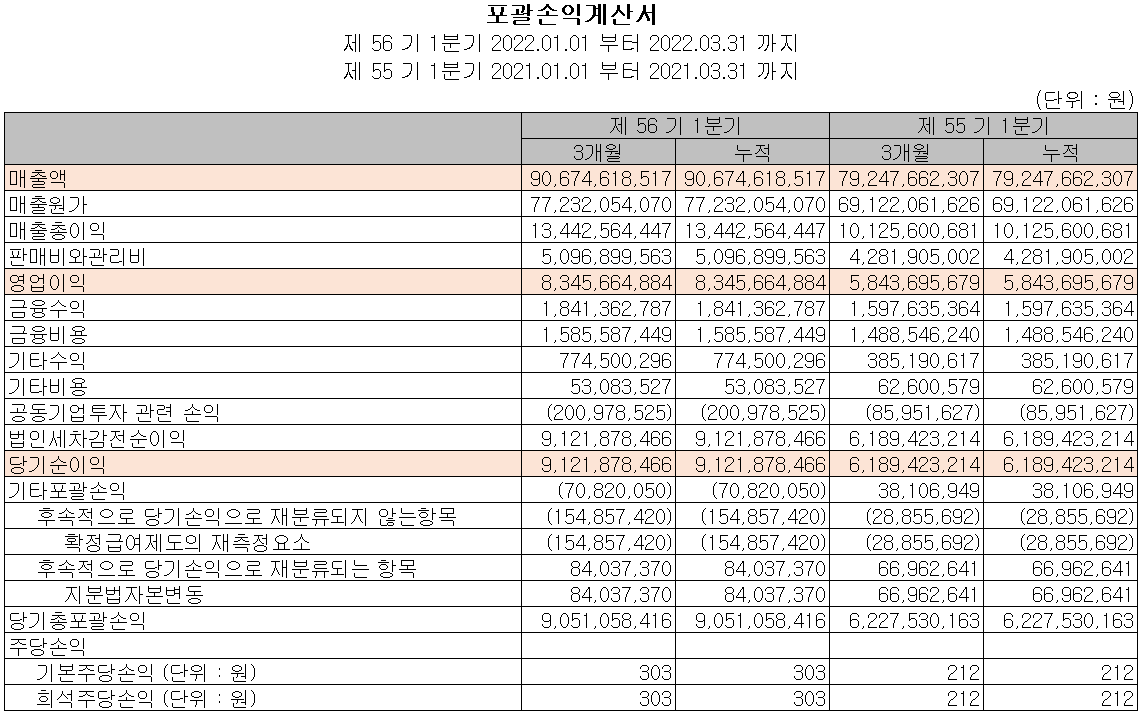

손익계산서 - 실적

2022년 1분기 실적은 매출액 907억 원으로 전년 동기 대비 14.4% 증가했으며, 영업이익은 83억 원으로 42.8% 증가했고, 당기순이익은 91억 원으로 47.4% 증가했습니다. 삼성SDI의 ESS향 수요가 꾸준한 추세를 보이고 있고 원재료 가격 상승에 따른 판가 인상과 이형 필름의 매출이 전년 동기 대비 30.2% 증가하면서 전사 부문 성장을 이끌었습니다.

추정 실적 컨센서스

올해 당사의 예상 실적은 매출액 4,387억 원으로 전년 대비 43.4% 증가하고, 영업이익은 368억 원으로 68.8% 증가할 것으로 추정했습니다. 양극활물질의 LCO 라인 축소 및 NCM 증설이 지난해 완료되면서 매출이 증가 추세에 있으며, 지난 2021년 7월 1,500억 원의 증설 투자 발표로 현재 2만 톤에서 올해 말 4만 톤 그리고 2023년 7만 톤까지 NCM 생산능력이 늘어날 것으로 보입니다. 또한 NCM의 원료인 전구체의 생산을 위한 설비투자를 발표하면서 향후 수직계열화를 통한 안정적인 원료 공급과 수익성 개선도 기대됩니다.

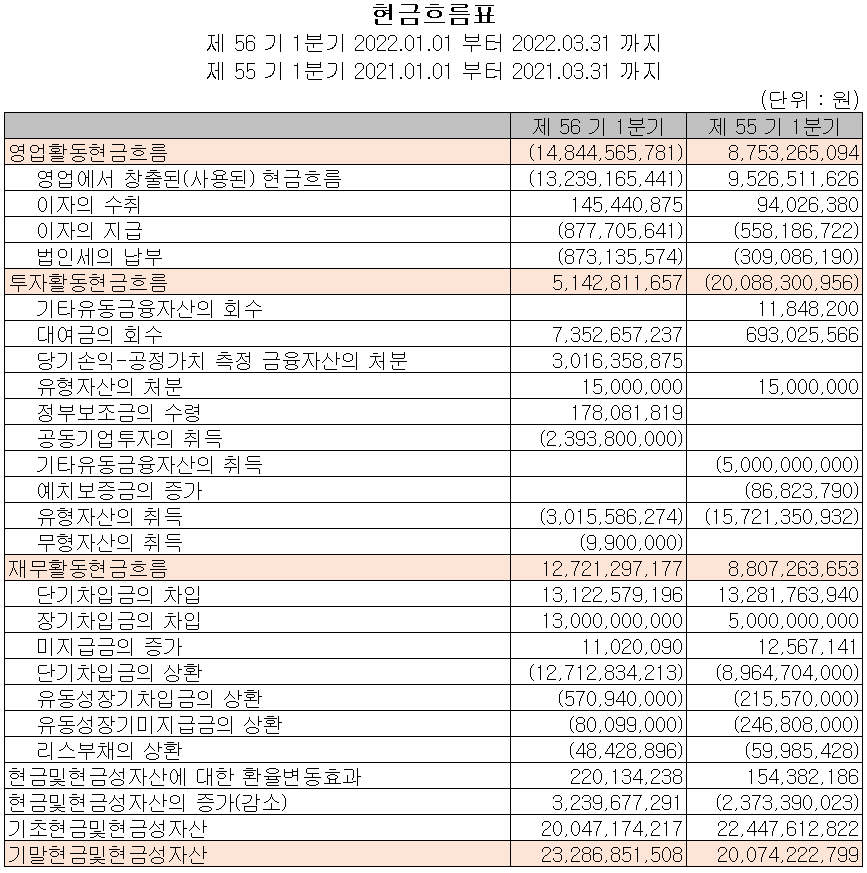

현금흐름표

2022년 1분기 영업활동 현금흐름에서는 운전자산의 변동에 따라 148억 원의 현금이 유출되었으며, 투자활동에서는 유형자산 및 공동기업투자 취득으로 유출이 있었으나 대여금의 회수와 금융자산의 처분 등으로 총 51억 원이 유입되었습니다. 재무활동에서는 당기 부채를 상환하고 차입금의 차입으로 127억 원이 유입되었습니다. 2022년 1분기 말 당사가 확보한 현금은 233억 원으로 전기 대비 16% 증가했습니다.

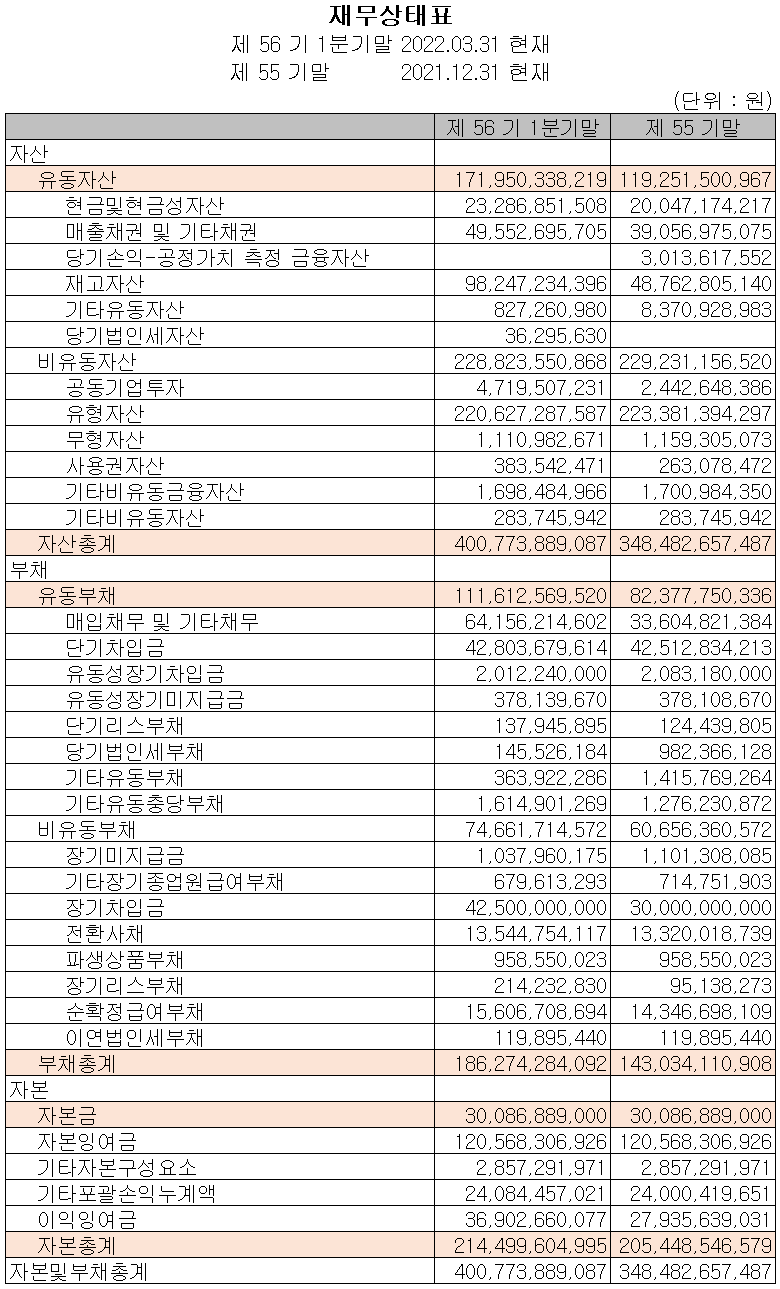

재무제표, 재무 안정성 비율

2022년 1분기 총자산은 전기 대비 15%(523억) 늘어난 4,008억 원으로 매출채권 및 재고자산의 증가에 기인합니다. 부채총계는 30.2%(432억) 늘어난 1,863억 원으로 매입채무 및 장기차입금의 증가에 따릅니다. 자본총계는 당기순이익의 발생으로 4.4%(91억) 늘어난 2,145억 원을 기록했습니다.

2022년 1분기 재무 안정성 비율에서는 유동비율 154.1%, 부채비율 86.8%, 자기자본비율 53.5%, 자본 유보율 523.4%를 기록했습니다. 고객사 수요 증대에 따른 양극재 생산능력 확보를 위한 투자로 차입금 규모가 증가하면서 부채비율이 높아졌으나 전반적으로 양호한 재무상태를 유지하고 있습니다.

최근 사업 및 연구 개발 현황

설비의 신설, 매입 계획

2021.07.19 이사회에서 양극활물질(NCM) 매출 증대를 위해 설비 증설을 결정하였으며, 투자 예상금액은 1,500억 원입니다. 완공은 2023년 12월 31일을 목표하고 있습니다. 해당 증설이 완료되면 1분기 기준 생산능력 2만 톤에서 2024년부터는 7만 톤의 생산량을 확보하게 됩니다.

코스모신소재(005070) 주가 정보 및 주식 시세, 목표 주가

2022년 5월 20일 장 종료 기준 당사의 주가는 전일보다 0.37% 내린 53,800원에 거래를 마감했습니다. 외국인 비율은 7.61%이며, 시가총액 1조 6,187억 원으로 코스닥 시총 기준 168위 종목입니다.

당사의 주가는 지난 4월 들어서면서 1분기 사상 최대 실적 소식이 전해졌고, MLCC 이형 필름 및 2차 전미 모두 증설 효과까지 나타나면서 최고가인 63,000원까지 오른 후 최근에는 5만 원대에서 거래되고 있습니다. 예상실적, 투자 포인트 및 차트 소견을 종합한 개인적인 목표주가는 68,000원으로 설정하였습니다.

투자 포인트

1. 전기차 성장에 따른 고객사 수요 대응을 위한 1,500억 원 규모의 신규 투자 결정 (2023.12 완공 예정)

2. 2차 전지 NCM 양극재 증설 완료에 따라 생산능력 2배 증가(2022년 4만 톤, 2023년 7만 톤)

3. NCM 원재료인 전구체 설비 투자로 연간 2,400톤 생산 예정, 2024년까지 1만 톤 생산능력 확보 예정

4. 전구체 국산화 및 수직계열화를 통한 안정적 공급망과 수익성 확대 전망

5. 중국 합작사 증자 참여로 2차 전지 소재 증설 및 리튬 확보, 중국 시장 진출 기회 (2022.2.17)

6. 모회사 코스모화학의 황산코발트 생산 및 니켈 정제, 폐배터리 재활용 사업에 따른 시너지 효과 전망

7. MLCC 이형필름, 45,00만 ㎡에서 월 6,000만 ㎡로 증설 완료 및 양산 개시(2021.11)에 따른 매출 확대

8. 이형 필름 추가 증설로 7,000만 ㎡ 생산능력 확보 예정

최근 주요 이슈, 공시 및 증권사 리포트

코스모신소재, MLCC 이형필름 생산 확대 - 전자신문

코스모신소재, MLCC 이형필름 생산 확대

코스모신소재가 적층세라믹콘덴서(MLCC) 이형필름 설비에 수백억원을 투자한다. 이형 필름은 MLCC 제조과정에서 필수적으로 사용되는 소모품이다. 코스모신소재는 글로벌 MLCC 이형필름 세계 1위

www.etnews.com

[집중 분석] 2차 전지·폐배터리 내년 '매출 1조' 기대 <코스모화학> - MTN

[집중 분석] 2차전지·폐배터리 내년 '매출 1조' 기대 <코스모화학>

<집중 분석> 폐배터리 시장 2040년 66조 성장 '매출 1조' 바라보는 화학 기업 주목 ▶ 출연 : 이동현 / 리서치알음 대표 ▶ 2차전지· 폐배터리 내년 '매출 1조' 기대 <코

news.mtn.co.kr

코스모신소재, 양극재 수직계열화 '착착' - 디지털데일리

코스모신소재, 양극재 수직계열화 '착착'

- 160억원 규모 전구체 시설투자[디지털데일리 김도현 기자] 코스모신소재가 배터리 소재 수직계열화에 나선다. 중국 의존도를 낮출 것으로 기대된다.27일 코스모신소재는 니켈·코발트·망간(NCM)

www.ddaily.co.kr

코스모신소재, 1분기 영업익 83억… 역대 최대 - 뉴시스

코스모신소재, 1분기 영업익 83억…역대 최대

[서울=뉴시스] 최희정 기자 = 코스모신소재가 올해 1분기 역대 최대 실적을 달성했다

www.newsis.com

'전기차 양극재' 수직계열화…코스모 국내 첫 성공 - 매일경제

`전기차 양극재` 수직계열화…코스모 국내 첫 성공

코발트 추출·양극재 생산 이어 전구체 라인도 가동, 양산 임박 사실상 첫 국산화 中의존 낮춰 수급안정 도모·수익개선 기대 홍동환 코스모신소재 대표 "연 3만t 양극재 생산능력 내년까지 7만t

www.mk.co.kr

코스모신소재, MLCC용 내첨 대전방지 수계 이형필름 개발 - 디지털데일리

코스모신소재, MLCC용 내첨 대전방지 수계 이형필름 개발

- 지난달 시험생산 완료…세계 최초 성과[디지털데일리 김도현 기자] 코스모신소재가 친환경 적층세라믹콘덴서(MLCC) 소재를 개발했다.14일 코스모신소재는 MLCC용 내첨 대전방지 수계 이형필름을

www.ddaily.co.kr

증권사 리포트: 실적 개선 환경하에서 CAPA 증설로 성장성 가시화 - 하이투자증권

증권사 리포트: NCM 매출 비중 확대에 따른 밸류에이션 상승 가시화 - 하나금융투자

오늘도 이 글을 읽으시는 모든 분들의 성공투자를 기원합니다.

*** 본 내용은 투자에 대한 참고자료로서 사실과 다를 수 있으며

투자에 대한 최종적인 책임은 투자자 본인에게 있습니다 ***

'기업 분석 및 전망' 카테고리의 다른 글

| 후성 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.05.23 |

|---|---|

| 에코프로비엠 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.05.23 |

| 포스코케미칼 - 주가 전망 및 실적 분석(2022.03) (0) | 2022.05.20 |

| 엘앤에프 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.05.20 |

| 피엔티 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.05.19 |

댓글