OLED 소재 사업을 기반으로 반도체 및 2차 전지 소재 사업으로 새로운 성장을 준비하는 (주)덕산테코피아의 2022년 1분기 실적 분석 및 주가 전망을 공유합니다.

당사의 자세한 사업 내역과 이전 실적은 아래 링크를 참조하시기 바랍니다.

2021년 결산 실적 분석 및 주가 전망

덕산테코피아 - 주가 전망 및 실적 분석 (2021.12)

반도체 초고순도 박막 증착용 전구체 및 디스플레이 제조용 중간체, 2차 전지 전해액 첨가제 등 첨단산업의 핵심소재를 생산하는 (주)덕산테코피아의 2021년 연간 실적 분석 및 주가 전망을 공유

youdiff.co.kr

2021년 3분기 실적 분석 및 주가 전망

덕산테코피아 - 주가 전망 및 실적 분석 (2021년 3분기)

OLED 발광 재료 중간체, 타이어 고무 합성 소재, 반도체용 전구체 및 고분자 촉매 그리고 2차 전지 전해액 첨가제 등 다양한 첨단산업의 핵심소재를 생산하는 (주)덕산테코피아의 2021년 3분기 실적

youdiff.co.kr

2021년 2분기 실적 분석 및 주가 전망

덕산테코피아 - 주가 전망 및 실적 분석 (2021년 상반기)

반도체 초고순도 박막 증착용 전구체 및 디스플레이용 중간체, 2차전지 전해액 첨가제 등 첨단산업의 핵심소재 국산화를 선도하는 기업 (주)덕산테코피아의 2021년 2분기 실적 분석과 사업현황의

youdiff.co.kr

2021년 1분기 실적 분석 및 주가 전망

덕산테코피아 - 주가 전망 및 실적 분석 (2021년 1분기)

2021년 고객사 OLED 수요 증가에 따른 증설 완료로 성장이 기대되는 기업 (주)덕산테코피아의 2021년 1분기 실적 분석과 최근 사업 현황에 따른 주가 전망을 공유합니다. 당사의 자세한 사업 내역과

youdiff.co.kr

2020년도 결산 실적 및 기업 분석

덕산테코피아 (317330) - 주가 전망 및 실적 분석

반도체 프리커서, OLED 핵심 소재인 PI 모노머 및 2차전지 전해액 첨가제 등 첨단 중간체 합성 전문 기업인 덕산테코피아의 2020년 실적 분석과 사업 계획을 기반으로 향후 주가 전망을 공유합니다.

youdiff.co.kr

2020년 3분기 실적 분석 및 주가 전망

기업 분석 및 주가 전망 - 덕산테코피아 (317330)

기업 개요 Profile 회 사 명 (주)덕산테코피아 설 립 일 2006.03.16 대표 이사 이수완 임직원 수 173명(2020.09) 주소 충청남도 천안시 동남구 충세면 풍세산단2로 39 매출액 618억 3893만 (2019.12) 주요 품목 O.

youdiff.co.kr

실적 분석

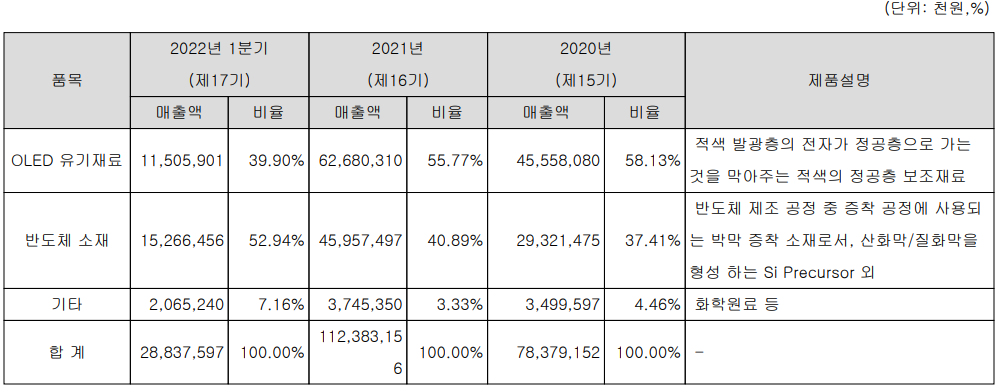

주요 사업 부문 및 제품의 매출 현황

당사는 반도체 및 디스플레이용 핵심 소재를 주력 사업으로 영위하고 있습니다. OLED 유기재료에는 OLED 발광재료 중간체를 생산하고 있으며, 유무기 합성을 전문으로 하는 Fine Chemical 부문과 반도체용 증착 소재(Precursor) 및 합성수지용 고분자 촉매 등 전자재료 소재의 유, 무기 합성을 전문으로 하는 반도체 부문이 있습니다. 지난 1분기 OLED 부문의 매출은 115억 원으로 전체 매출의 39.9%를 차지하였으며, 반도체 부문은 153억 원으로 52.94%의 매출 비중을 기록했습니다.

올해 1분기 OLED 부문 실적에서는 내수가 115억 원으로 100%를 차지하였으며, 반도체 소재 부문에서는 수출 47.3%, 내수 52.7%를 기록했습니다. 전사 부문으로는 수출이 85억 원으로 29.4%, 내수는 204억 원으로 70.6%의 매출 비중을 기록했습니다.

손익계산서 - 실적

2022년 1분기 실적은 매출액 283억 원으로 전년 동기 대비 11.7% 증가했으며, 영업이익은 30억 원으로 45.9% 감소했고, 당기순이익은 24억 원으로 56.3% 감소했습니다. 주 고객사인 덕산네오룩스의 실적이 부진하면서 OLED 부문 매출은 전년 동기 대비 20.3% 감소한 반면 반도체 부문은 57.4% 증가하면서 전사 매출은 증가했습니다.

추정 실적 컨센서스

올해 당사의 예상 실적은 매출액 1,247억 원으로 전년 대비 10.9% 증가하고, 영업이익은 210억 원으로 4.5% 감소할 것으로 추정했습니다. 2023년에는 매출액 1,558억 원으로 2022년 대비 25% 증가하고 영업이익은 320억 원으로 52.4% 증가할 것으로 전망했습니다. 올해에는 OLED 패널 제조 업체들의 가동률이 하락하여 실적 부진이 당분간 이어질 것으로 전망하는 가운데, 반도체 부문의 성장으로 비중 확대를 통한 전사 부문 성장이 예상됩니다. 또한 3분기부터 본격 가동되는 반도체 중간체인 HCDS의 생산 능력이 50% 확대되고, NAND 고단화에 따른 소재의 수요가 비례적으로 증가할 것으로 예상되어 반도체 부문의 성장에 주목할 필요가 있겠습니다. 또한 2차 전지 전해액을 전문으로 하는 자회사의 지배력을 획득하면서 2차 전지 부문의 중장기 성장도 기대하고 있습니다.

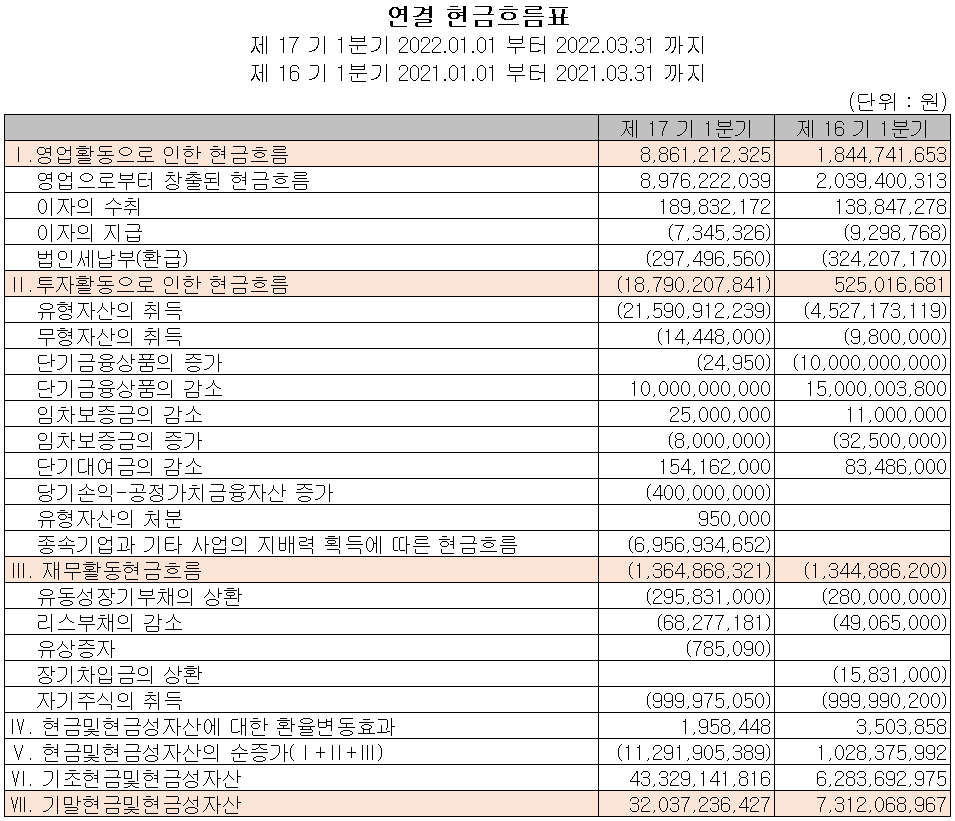

현금흐름표

2022년 1분기 영업활동 현금흐름에서는 89억 원의 현금이 유입되었으며, 투자활동에서는 유형자산의 취득과 2차 전지 전해액의 제조를 전문으로 하는 (주)덕산일렉테라의 유상증자 참여 등으로 총 188억 원의 현금이 유출되었습니다. 재무활동에서는 당기 부채를 상환하고 자기 주식을 취득하면서 14억 원이 유출되었습니다. 2022년 1분기 말 현재 당사가 확보한 현금은 320억 원으로 전기 대비 338.1% 증가했습니다.

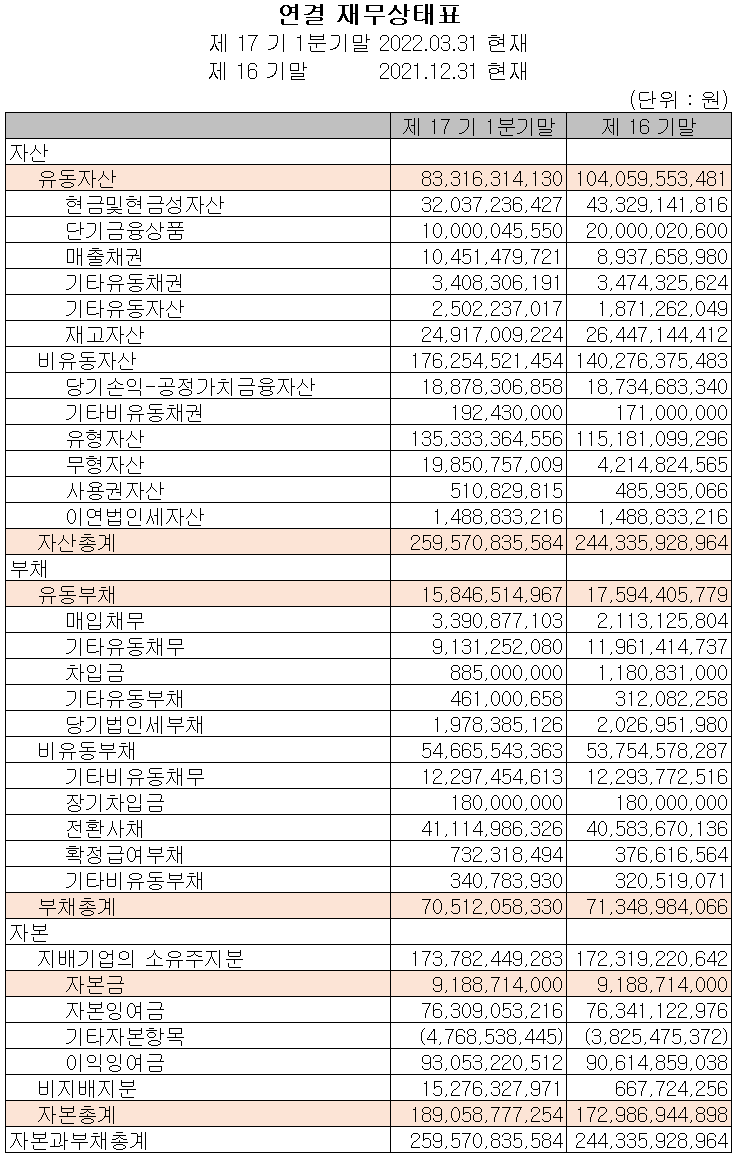

재무제표, 재무 안정성 비율

2022년 1분기 총자산은 전기 대비 6.2%(152억) 늘어난 2,596억 원으로 유무형 자산의 증가에 기인합니다. 부채총계는 1.2% 줄어든 705억 원을 기록했습니다. 자본총계는 당기순이익의 발생과 자기 주식의 취득 및 사업 결합에 따라 총 9.3%(161억) 늘어난 1,891억 원을 기록했습니다.

2022년 1분기 재무 안정성 비율에서는 유동 비율 525.8%, 부채 비율 37.3%, 자기자본 비율 72.8%, 자본 유보율 1,843.2%를 기록하면서 안정적인 재무상태를 유지하고 있습니다.

최근 사업 및 연구 개발 현황

주요 설비 투자 현황

당사는 Fine Chemical 부문에서 제품 수요 증가와 생산 능력의 증대를 위해 신축 공장의 증설을 완료했으며, 2차 전지 전해액 첨가제 양산 등에 대비하여 신규 공장의 증설을 진행 중에 있습니다. 반도체 부문에서는 제품 수요 증가와 HCDS 3 공장이 증설이 당기 중 완료되었으며 2분기 중 본격 양산에 돌입할 예정입니다. 이러한 설비 투자로 지난 1분기에는 205억 원 규모의 설비 투자가 소요되었습니다.

최근 연구 개발 현황

당사는 지난 1분기 매출액의 5.78%인 17억 원 규모의 비용을 투자하면서 반도체 저온 증착용 중간체(precursor)의 고순도 정제화 및 양산을 준비 중에 있습니다.

덕산테코피아(317330) 주가 정보 및 주식 시세, 목표 주가

5월 31일 장 종료 기준 당사의 주가는 전일보다 1.64% 내린 21,000원에 거래를 마감했습니다. 외국인 비율은 1.23%이며, 시가총액 3,859억 원으로 코스닥 시총 기준 216위 종목입니다.

당사의 주가는 주고객사인 덕산네오룩스의 수요 감소, 전방산업의 가동률 축소 등으로 주가 또한 시장 불확실성과 함께 꾸준한 하락세를 보이고 있습니다. 예상 실적, 투자 포인트 및 차트 소견을 종합한 개인적인 목표주가는 28,000원으로 설정하였습니다. OLED 부문의 성장이 위축되었으나, 반도체 부문의 성장과 신규 사업인 2차 전지의 성장에 따라 중장기적인 성장 모멘텀을 확보하고 있습니다.

투자 포인트

1. 삼성전자의 소재 국산화 수요에 따른 중장기 성장

2. 반도체 신규 제품(Si, Metal Precursor)의 양산화로 매출 확대

3. 2차 전지 전해액 첨가제의 개발 및 공급과 500억 원, 372억 원(2022.05) 신축 공장에 따른 성장

4. LG엔솔, 삼성SDI, SK이노베이션, CATL, 파나소닉 등 글로벌 배터리 제조사를 고객사로 확보

5. 삼성디스플레이, LG디스플레이, BOE 등 글로벌 디스플레이 제조사 확보로 안정적 실적 전망

6. OLED 고순도 유기재로 등 신규 제품 및 기존 제품 수요 증가에 따른 증설

최근 주요 이슈, 공시 및 증권사 리포트

“덕산테코피아, 올해 실적은 아쉽지만 이차전지 신사업 성장 모멘텀 유효” - 뉴스투데이

“덕산테코피아, 올해 실적은 아쉽지만 이차전지 신사업 성장 모멘텀 유효”

[뉴스투데이=장원수 기자] 키움증권은 17일 덕산테코피아에 대해 1분기 영업이익은 예상치를 하회했는데, OLED 중간체의 판매가격 하락 및 고객사 내 점유율 하락이 나타났으며, 원재료 매입 금액

www.news2day.co.kr

덕산일렉테라, 372억 원 규모 전해액 생산공장 신축 - 한국경제

덕산일렉테라 372억원 규모 전해액 생산공장 신축

덕산테코피아가 10일 종속회사인 덕산일렉테라가 372억원 규모의 전해액 생산공장을 신축한다고 공시했다. 덕산테코피아 관계자에 따르면 이미 취득한 토지를 포함해 약 410억원 규모의 투자다.

www.wowtv.co.kr

덕산테코피아, HCDS 생산능력 3분기부터 최대 50% 확대 - Thelec

덕산테코피아, HCDS 생산능력 3분기부터 최대 50% 확대 - 전자부품 전문 미디어 디일렉

덕산테코피아가 낸드플래시 제조공정에 쓰이는 전구체의 생산능력(CAPA)을 최대 1.5배까지 확대한다. 지난해부터 착공에 들어간 신규 공장을 올 3분기부터 가동할 예정이다. 주요 고객사의 낸드

www.thelec.kr

증권사 리포트: 형과는 다른 길 - 키움증권

증권사 리포트: 흔들리는 주춧돌 - 이베스트투자증권

증권사 리포트: 다소 부진했던 OLED

오늘도 이 글을 읽으시는 모든 분들의 성공투자를 기원합니다.

*** 본 내용은 투자에 대한 참고자료로서 사실과 다를 수 있으며

투자에 대한 최종적인 책임은 투자자 본인에게 있습니다 ***

'기업 분석 및 전망' 카테고리의 다른 글

| 테크윙 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.06.02 |

|---|---|

| 두산테스나 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.06.02 |

| 덕산네오룩스 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.06.01 |

| 리노공업 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.05.31 |

| 심텍 - 주가 전망 및 실적 분석 (2022.03) (0) | 2022.05.31 |

댓글